2024-07-26 08:12 | 來源:電鰻快報 | 作者:李炳瑤 | [財經] 字號變大| 字號變小

招股書顯示,報告期各期末,力聚熱能的存貨賬面價值分別為53,703.09萬元、63,918.32萬元和57,744.47萬元,占總資產的比例分別為33.62%、32.10%和25.53%;該公司的存貨占流動...

《電鰻財經》文 / 李炳瑤

浙江力聚熱能裝備股份有限公司(以下簡稱力聚熱能)上交所主板IPO已于7月22日完成申購,并于7月23日公布中簽率,即將登陸上交所主板,此次申購的中簽率為0.0397%。

在閱讀該公司提供的上市資料時,《電鰻財經》注意到,此次IPO,力聚熱能計劃用2億元募集資金補充流動資金,而該公司在過去幾年現(xiàn)金分紅2.7億元,且其五位高管的年薪合計超過500萬元。此次IPO,力聚熱能計劃用13.4億元用于擴大產能,而該公司的產能利用率 并不高,且存貨周轉率也落后于同行可比公司,未來新增產能如何消化?值得關注。報告期內,力聚熱能的凈利潤出現(xiàn)了下降,且其中長期應收賬款占比并不高,該公司的應收賬款逾期比例超七成。

2億募資補流 2.7億現(xiàn)金分紅 四高管超400萬

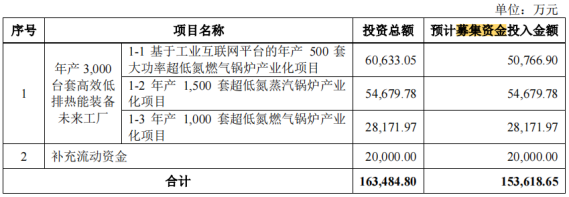

招股書顯示,此次IPO,力聚熱能計劃募集資金15.4億元,其中13.4億元用于年產3000臺套高效低排熱能裝備未來工廠,2億元用于補充流動資金。

值得注意的是,在用2億元募集資金補充流動資金的同時,力聚熱能在過去幾年現(xiàn)金分紅2.7億元。2020年,該公司現(xiàn)金分紅7000萬元,2021年該公司現(xiàn)金分紅20475萬元,合計27475萬元。

截至招股說明書簽署之日,何俊南直接持有公司73.26%的股權,并通過湖州欣然控制公司 14.29%的表決權,合計可控制公司87.55%的表決權。因此,上述接近九成的收入落入了實際控制人的口袋中。

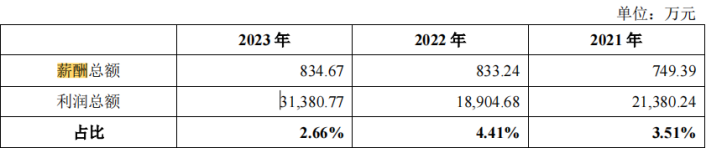

2023年,力聚熱能的董事長、總經理、核心技術人員何俊南的薪酬為111.78萬元,其董事、副總經理王建平的薪酬為99.14萬元,董事、副總經理何曉霞的薪酬為99.11萬元,副總經理張競的薪酬為99.49萬元,其監(jiān)事、核心技術人員陳國良的薪酬為99.04萬元,上述五位高管的薪酬合計:508.56萬元。

從2021年至2023年(以下簡稱報告期),力聚熱能的高級管理人員們的薪酬總額分別為749.39萬元、833.24萬元和834.67萬元,占當期利潤總額的比例分別為3.51%、4.41%和2.66%。

報告期各期末,力聚熱能的貨幣資金占比分別為21.55%、27.34%和23.91%,僅次于該公司的存貨占比。

產能利用率走低 存貨周轉率落后 新增產能如何消化?

招股書顯示,此次IPO,力聚熱能計劃13.4億元用于年產3000臺套高效低排熱能裝備未來工廠,其中5.1億元用于1-1基于工業(yè)互聯(lián)網平臺的年產500套大功率超低氮燃氣鍋爐產業(yè)化項目,5.5億元用于1-2年產1500套超低氮蒸汽鍋爐產業(yè)化項目,2.8億元用于1-3年產1000套超低氮燃氣鍋爐產業(yè)化項目。

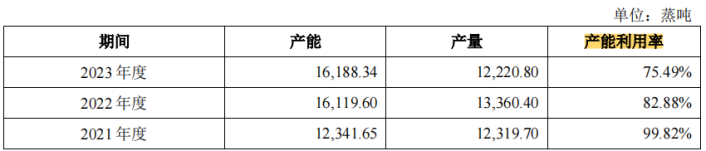

由此可見,力聚熱能將用超過87%的募集資金來擴大產能。然而,值得注意的是,該公司產能利用率并不突出。報告期內,該公司的產能利用率分別為99.82%、82.88%和75.49%,可見該公司的產能利用率出現(xiàn)了大幅下降,2023年上半年,該公司的產能利用率甚至僅為剛過50%。

對于產能利用率的大幅下降,力聚熱能的解釋時,2022年度,該公司產能利用率下降主要系:公司2022年度新增產能主要于第四季度形成,而公司每年7-9月為鍋爐的生產旺季,由此導致2022年度產能利用率略有下降。2023年1-6月,公司產能利用率較低的主要原因系:(1)公司每年7-9月為鍋爐的生產旺季,因而公司上半年的產量較小;(2)2023年6月末,公司因部分大型熱水鍋爐未完成最終的輔件安裝,導致在產品金額較大,在產品占用的產能較多。

此外,值得注意的是,在產能利用率下降的情況下,力聚熱能的存貨在總資產中的占比較高,在流動資產中的占比最高。

招股書顯示,報告期各期末,力聚熱能的存貨賬面價值分別為53,703.09萬元、63,918.32萬元和57,744.47萬元,占總資產的比例分別為33.62%、32.10%和25.53%;該公司的存貨占流動資產的比例分別為46.96%、46.32%和41.42%,是該公司的流動資產中占比最高的項目。

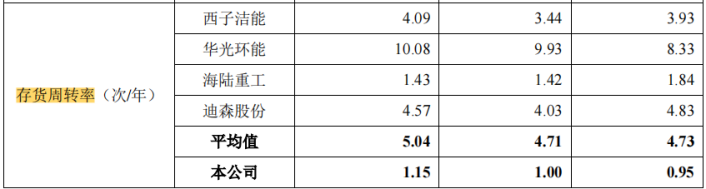

而且,與同行可比公司相比,該公司的存貨周轉率也明顯落后。報告期內,力聚熱能的存貨周轉率分別為0.95次、1次和1.15次,同期可比公司的存貨周轉率均值分別為4.73次、4.71次和5.04次。

凈利潤下降 應收賬款逾期比例超七成

招股書顯示,報告期內,力聚熱能實現(xiàn)營業(yè)收入分別為79352萬元、98385萬元和120443萬元;歸屬于母公司所有者的凈利潤分別為18201萬元、16351萬元和26828萬元;經營活動產生的現(xiàn)金流量凈額分別為16778萬元、30973萬元和21463萬元。

報告期各期末,力聚熱能的應收賬款賬面余額分別為18,258.64萬元、13,755.27萬元和24,969.19萬元,占各期營業(yè)收入的比例分別為23.01%、13.98%和20.73%,占比較高。

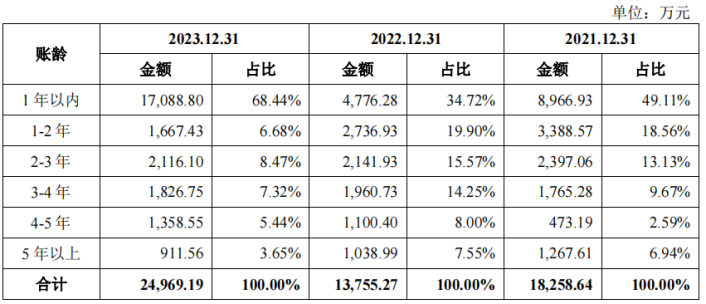

此外,值得注意的是,力聚熱能的應收賬款賬齡為1年以內的占比分別僅為49.11%、34.72%和68.44%;也就是說占比僅為五成左右;該公司賬齡為1-2年的應收賬款占比分別為18.56%、19.9%和6.68%;而且,賬齡為2-3年以及賬齡為4-5年的應收賬款占比較高。

對于上述情況,發(fā)審委在問詢函對力聚熱能提出了問詢。問詢函顯示,根據申報材料:(1)公司期末應收賬款賬齡總體較長,1年以內占比呈下降趨勢,至2022年6月末,1年以內應收賬款占比僅37.87%,且期后回款比例不高;(2)公司部分客戶申請了買方信貸,由銀行為客戶購買公司產品提供貸款,而公司質押存單為客戶提供了擔保,截至2022年6月30日,公司已質押存單5,615.00萬元,為客戶貸款余額1,759.14萬元提供擔保,公司每年就買方信貸預提損失,計入預計負債;(3)公司預計多個客戶應收賬款無法收回,并全額計提

了壞賬準備,其中涉及青海柴達木開發(fā)建設投資有限公司等規(guī)模較大的國資公司;(4)中介機構未說明對公司應收賬款的函證情況。

發(fā)審委要求力聚熱能說明:(1)報告期各期末應收賬款余額中逾期比例,主要逾期對象、其經營情況及逾期未回款的原因,采取的催收措施,最新回款情況;(2)報告期各期,公司為前述買方信貸提供擔保涉及發(fā)生額規(guī)模,涉及的主要客戶及銷售金額,該等業(yè)務模式是否符合行業(yè)慣例,該等業(yè)務是否反映相關客戶總體資信水平不高;(3)預提買方信貸損失的計提標準;(4)預計無法收回涉及的客戶目前的經營情況,預計無法收回的原因,涉及的交易總額,是否存在因存在糾紛而無法收回的情況;(5)應收賬款質量是否出現(xiàn)惡化及原因,并結合前述說明事項分析回款風險。

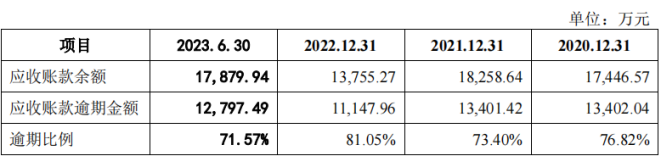

力聚熱能在回復第一輪問詢函中披露,從2020年至2022年以及2023年6月30日,該公司的應收賬款余額分別為17446.57萬元、18258.64萬元、13755.27萬元和17879.94萬元;同期應收賬款逾期金額分別為13402.04萬元、13401.42萬元、11147.96萬元和12797.49萬元;同期逾期比例分別為76.82%、73.4%、81.05%和71.57%。

《電鰻快報》

熱門

相關新聞