2024-12-11 09:01 | 來源:新浪證券 | 作者:俠名 | [上市公司] 字號變大| 字號變小

今年前三季度,公司業績降速加快,營收同比下降28.58%至6.79億元,扣非后歸母凈虧損2492.74萬元,同比由盈轉虧,下降207.32%。...

日前,五洋自控(4.250,0.00,0.00%)披露控制權變更事項,控股股東、實際控制人侯友夫及蔡敏夫婦正在籌劃股份轉讓事宜,該事項可能導致公司控制權發生變更。公司股票自12月9日上午開市起停牌,預計停牌時間不超過2個交易日。

五洋自控2015年2月在創業板上市,自2018年三年期首發限售股解禁后,實控人發起了多輪次減持,一直持續到2021年底,此后主要通過股權質押的方式融資。目前,侯友夫持有的五洋自控3300萬股股份處于質押,占其持股總數的27.32%。

同時,五洋自控2015年至2020年完成了五輪再融資,均為非公開發行股票,合計募資近17億元,進一步稀釋了實控人的持股比例。目前,侯友夫、蔡敏夫婦最新持有五洋自控19.74%股權,較上市之初降幅超過四成。

業績坐上“過山車” 沉迷理財難自救

五洋自控是中國領先的智能停車投資建設運營一體化服務商,主營業務涵蓋智能車庫、自動化生產線、立體倉儲、礦山安全設備、無人船、金融服務六大板塊。制造業務包括散物料搬運核心裝置、機械式停車設備、自動化生產線設備、智能物流及倉儲系統、兩站及機制砂設備;投資運營業務包括城市停車資源獲取及停車場的運營管理。

上市前,五洋自控立足工業控制技術,專注自動化裝備的研發、設計、生產和銷售。2015年11月,通過并購重組深圳偉創,一舉成為智能停車投資建設運營一體化服務商。2015年至2020年,五洋自控業績保持高速增長,營業收入翻了8倍,從2.07億元增至16.32億元;凈利潤從2169.72萬元增至1.51億元,也近乎翻了7倍。

2021年,五洋自控業績突然“變臉”,開始走“下坡路”。營收自上市以來首次出現下滑,同比下降4.63%。毛利率幾乎“腰斬”,從31.76%驟降至16.71%,疊加計提資產減值損失及信用減值損失合計1.46億元,扣非后歸母凈虧損2.2億元,為上市后首虧。2022年、2023年,營收繼續下降6.3%和6.59%,雖然成功扭虧,但扣非后歸母凈利潤均不足兩千萬。

今年前三季度,公司業績降速加快,營收同比下降28.58%至6.79億元,扣非后歸母凈虧損2492.74萬元,同比由盈轉虧,下降207.32%。

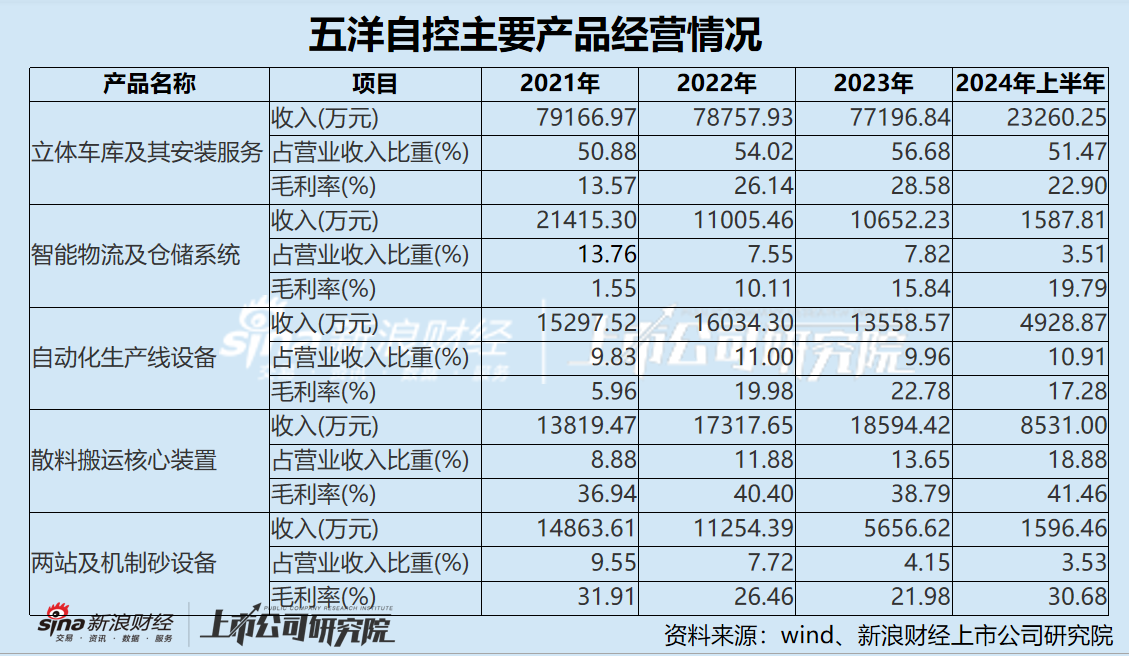

按業務結構來看,五洋自控主要產品近年來業績表現差異較大。

2021年至2023年,立體車庫及其安裝服務的收入貢獻率一直維持在50%以上,毛利率也呈逐年上升趨勢,收入規模雖然在持續下降但降幅最小,是公司業績的基本盤。散料搬運核心裝置的毛利率最高,收入規模及對營業收入的貢獻率逐年上升,是近兩年公司綜合毛利率大幅回升的主力軍。兩站及機制砂設備、智能物流及倉儲系統受房地產市場的影響較大,收入規模和貢獻率下滑顯著,業績表現令人失望。

今年上半年,五洋自控主要產品全線受挫,收入、毛利率大幅下滑。智能物流及倉儲系統收入“腰斬”,降幅最大;其次為立體車庫及其安裝服務、兩站及機制砂設備,收入降幅均在30%以上。自動化生產線設備、散物料搬運核心裝置的收入分別同比下降12.19%和7.32%。

一邊是業績持續低迷,另一邊是逐漸沉迷理財不能自拔。

2021年,五洋自控購買理財及結構性存款支付的現金為25.18億元,約為2020年的2.5倍。2022年、2023年,該筆款項分別為20.21億元和19.32億元,產生的投資收益分別為943.35萬元和579.50萬元。截至今年9月,公司交易性金融資產賬面余額高達4.03億元。

2022年、2023年,五洋自控凈利潤高度依賴其他收益(主要系政府補助)、投資凈收益(主要系業績補償款及理財收益),扣除該部分收益后凈利潤將由盈轉虧,分別為-708.25萬元和-492.89萬元。

大舉并購擴張商譽“埋雷” 應收款居高不下壞賬風險攀升

2015年至2020年,五洋自控營收大增的同時,應收賬款也從3.06億元增至9.86億元,此后長期居高不下。

2021年至今年前三季度,五洋自控應收賬款余額分別為9.43億元、8.28億元、8.41億元和7.17億元,分別占各期營業收入的56.93%、54.59%、61.04%和104.32%,仍處于較高水平;應收賬款周轉率分別為1.72、1.73、1.67和0.88,行業均值分別為5.47、4.65、4.49和2.75。

公司應收賬款周轉率持續下降,且低于行業平均水平,意味著回款周期在延長、資金周轉效率在降低。今年前三季度,公司經營活動產生的現金流量凈額僅為1946.54萬元,同比下降47.69%,資金流狀況嚴重惡化。

同時,公司應收賬款逾期金額也在不斷增加,導致壞賬風險急劇上升。2022年、2023年、今年前三季度,分別計提信用減值損失-6575.87萬元、-10967.77萬元和-6526.22萬元,分別同比擴大9.31%、66.79%和3.84%。

五洋自控存貨管理情況也不容樂觀。

2023年報顯示,散料搬運核心裝置、立體車庫及其安裝服務的庫存量分別為100臺和5754個,分別較2022年末增加63.93%、減少11.52%;其余產品庫存量均為0,意味著公司庫存商品僅包含上述兩款產品。

2023年,兩款產品平均銷售單價(收入/銷售量)分別為14.52萬元/臺和1.22萬元/個。經粗略估算,兩款產品庫存賬面余額(庫存量*平均銷售單價)約為1451.55萬元和7005.83萬元,合計8457.38萬元,但公司存貨中庫存商品的賬面余額卻高達3.24億元,兩者相差極大,需要公司給出合理解釋。

此外,大額商譽也為五洋自控業績埋下了隱患。

五洋自控上市后頻繁通過并購重組對外擴張,截至今年9月底,商譽賬面價值仍高達4.05億元,占期末凈資產的16.24%。

需要重點關注的是,公司自2015年收購深圳偉創以來,始終未對其商譽計提減值準備。截至今年9月底,深圳偉創的商譽賬面價值為3.35億元。

2022年商譽減值測試中,深圳偉創2023年的預測收入為10.67億元,預測收入增長率為14.00%,預測毛利率為23.45%。但深圳偉創2023年實際收入為8.31億元,同比下降11.22%,與預測值相差較大。此外,今年上半年,深圳偉創實現營業收入2.62億元,同比繼續下降29.19%;凈虧損1771.71萬元,同比由盈轉虧,上年同期為盈利1423.13萬元。

五洋自控商譽減值測試所選參數是否合理,商譽減值計提是否及時、充分,需引起監管關注。

《電鰻快報》

熱門

相關新聞