2024-12-11 09:07 | 來源:新浪證券 | 作者:俠名 | [科創板] 字號變大| 字號變小

凌云光“不差錢”仍執著于定增令人感到不解,今年4月30日,公司計劃用簡易程序定增募資不超過3億元用來補充流動資金,但未能成功。此次定增募資用來收購的JAI,2023年營收...

12月7日,凌云光(25.680,0.00,0.00%)發布定增預案,擬募資7.85億元,用來支付收購JAI100%股權的資金(注:不是發行股份收購,是用定增募資支付收購資金)。

值得關注的是,凌云光賬面并“不差錢”,最新一個報告期期末的貨幣資金超20億元,且有息負債金額很少。凌云光之所以有巨額現金,主要是其IPO募資22.7億元超募5.8億元,在有如此之多的現金的情況下仍要定增“圈錢”。此外,凌云光還用從股民手中募集而來的巨額現金進行理財。

凌云光“不差錢”仍執著于定增令人感到不解,今年4月30日,公司計劃用簡易程序定增募資不超過3億元用來補充流動資金,但未能成功。此次定增募資用來收購的JAI,2023年營收、凈利潤大降,可凌云光仍給出了較高的收購溢價,但未見有業績承諾。有投資者質疑,凌云光存在通過“可先現金后定增”、評估法選擇等運作來規避審核、業績承諾的可能。

“不差錢”仍要募資 從股民手中募集來巨額現金進行理財

資料顯示,凌云光成立于2002年,主營業務包括提供可配置視覺系統、智能視覺裝備與核心視覺器件等高端產品與解決方案。

2022年,凌云光在中金公司(37.010,0.00,0.00%)的保薦下成功登陸科創板,IPO募資22.7億元,較預期16.89億元(wind數據)超募5.8億元。

2021年末,凌云光賬面的貨幣資金為5.42億元,2022年年末的數據高達21.22億元,主要是IPO巨額募資所致。截至2024年前三季度末,凌云光賬面上的貨幣資金高達20.05億元,看似“不差錢”。

此外,凌云光賬面上的有息債務(短期借款、一年內到期的非流動負債、長期借款、應付債券、租賃負債之和)也不多,2024年三季度末的數據為2.81億元。并且,公司整體負債率也不高,最近三年維持在20%左右。

凌云光不僅“不差錢”,還用閑置募集資金,即從股民手中募集的大量資金用來現金理財。截至2024年11月30日,公司實際使用暫時閑置募集資金購買且尚未到期的理財產品金額高達5.3億元。

其實早在今年上半年,凌云光就計劃通過定增募資3億元用來補充流動資金,不知為何IPO募資22.8億元超募近6億元、賬面“不差錢”的凌云光為何如此執著于定增?

來源:公司公告

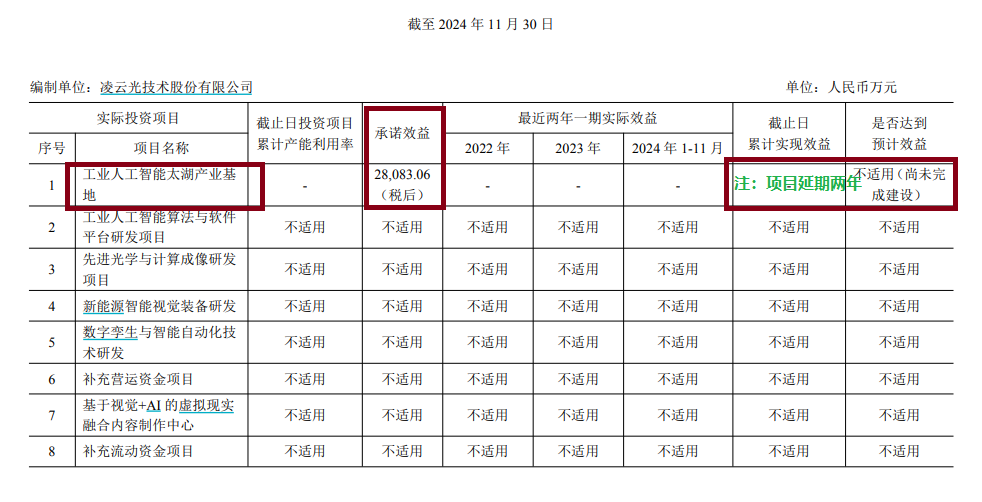

公告顯示,凌云光22.8億元的IPO募資及募投項目,多次進行了變更,包括部分募資用途、實施地點,兩個項目還延期,其中擬投入8億元的工業人工智能太湖產業基地項目,完工日期由2024年5月延長到了2026 年5 月,延長兩年。也就是說,上述募投項目本應該在今年就達產且產生效益,但推遲了兩年。

截至2024年11月30日,凌云光22億元的IPO募投項目皆未產生效益(或不適用)。無論是從凌云光賬面的資金充裕程度及負債情況,還是公司IPO募投項目效果,都不太支持公司此次定增。

此次定增,凌云光計劃用募資收購 JAI 100%股權。資料顯示,JAI總部位于丹麥,研發與生產位于日本,其主要從事棱鏡相機、工業面陣掃描和線陣掃描相機的設計、研發、生產和銷售。

凌云光表示,本次收購能夠促使公司與JAI在機器視覺的技術、產品、市場、品牌、供應鏈等方面產生良好的協同效應,進一步強化公司主營業務競爭力,鞏固在機器視覺行業的市場領先地位與自主可控能力。

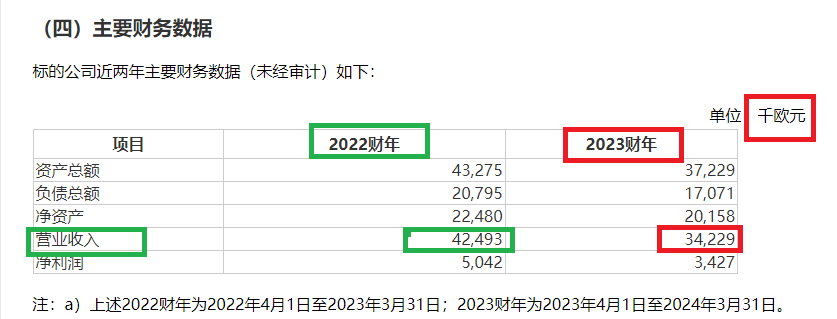

然而,并購標的2023財年營收、凈利潤雙降。2023財年, JAI實現營收0.34億歐元,同比下降19.45%;實現凈利潤0.03億歐元,同比下降32.03%。

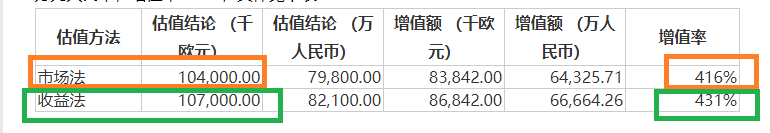

對于業績雙降并購標的,凌云光給出了高溢價。在估值基準日2024年3月31日,采用收益法估值,AI A/S 旗下所有工業相機業務相關股東全部權益價值1.07億歐元,較賬面所有者權益增值0.87億歐元,增值率431%。采用市場法估值, JAI A/S 旗下所有工業相機業務相關股東全部權益價值1.04億歐元,較賬面所有者權益增值0.84億歐元,增值率416%。

事實上,上述兩種評估方法的增值率都較高,估值也差不太多,最終凌云光選擇了市場法估值結果作為估值結論,即JAI A/S 旗下所有工業相機業務相關股東全部權益估值為1.04億歐元,折合人民幣7.98億元。

來源:凌云光公告

對于高達416%的增值率收購的標的,凌云光竟然沒有要求交易對手給出業績承諾(收購公告未見業績承諾條款),這或與選擇的評估方法有關。

根據《上市公司重大資產重組管理辦法》第三十五條的規定,在重大資產重組或發行股份購買資產中,同時滿足下列兩個條件,交易對方需要作出業績承諾:(1)采取收益現值法、假設開發法等基于未來收益預期的方法對擬購買資產進行評估或者估值并作為定價參考依據的;(2)上市公司向控股股東、實際控制人或者其控制的關聯人購買資產,或上市公司向控股股東、實際控制人或者其控制的關聯人之外的特定對象購買資產且導致控制權發生變更的。

由于凌云光終選取市場法評估結果為最終評估結果,沒有采取收益現值法評估作為最終結果,加之此次收購采用的是現金收購方式,也不構成重大資產重組,故凌云光此次收購可以不強制交易對手有業績承諾。即此次收購可以不設業績承諾,也可以設置業績承諾。

令投資者感到不解的是,凌云光為何要采取先現金收購再發行股份募資的方式,是否規避發行股份收購資產的審核及潛在業績承諾?是否通過選擇市場法而不選擇估值接近的收益法來規避業績承諾?這些問題都有待公司給出答案。

并購標的是否屬于“硬科技”?

今年9月份公布的《中國證監會關于深化上市公司并購重組市場改革的意見》(下稱“并購六條”)指出,支持科創板、創業板上市公司并購產業鏈上下游資產,增強“硬科技”“三創四新”屬性。

有機構根據“并購六條”得出結論,科創板收購的標的企業,原則上應滿足“硬科技”屬性的內在要求。

什么是“硬科技”屬性?科創板IPO有一套標準,涉及研發費用,營業收入、研發人員數量占比、發明專利等指標。

在凌云光收購公告及此次定增公告中,都沒有披露并購標的JAI的科創屬性情況,比如發明專利、研發投入、研發人員數量及占比等情況。

來源:凌云光公告

以JAI2023年的營收情況看,其可能不滿足科創板IPO科創屬性的要求。一是JAI公司2023年的營收為0.34億歐元,折合人民幣(按照12月10日1 歐元 ≈ 7.6445 人民幣計算)約2.6億元,不足3億元。二是并購標的JAI2023年的營收是下滑的,是否滿足最近三年復合增長率25%的要求不得而知。

《電鰻快報》

熱門

相關新聞