2019-12-09 07:27 | 來源:新浪財經 | 作者:俠名 | [科創板] 字號變大| 字號變小

截至本預案簽署日,交易各方初步商定標的資產的交易金額為115000萬元。其中以發行股份的方式支付交易對價的70%,即80500萬元,以現金方式支付交易對價的30%,即34500萬元。

科創板并購重組審核規則落地不久,就有企業想嘗頭啖湯。

12月6日晚間,科創板001號企業華興源創發布了《發行股份及支付現金購買資產并募集配套資金暨關聯交易預案》公告。擬通過發行股份及支付現金的方式購買李齊花、陸國初持有的歐立通 100%的股權,本次交易作價11.5億元,華泰聯合證券擔任獨立財務顧問,本次交易預計構成關聯交易。

其中以發行股份的方式支付交易對價為70%,即 80500 萬元,以現金方式支付交易對價為30%,即 34500 萬元。這是繼11月29日《上海證券交易所科創板上市公司重大資產重組審核規則》發布以來,科創板首單重大資產重組。由于重組前后華興源創實際控制權沒有發生變化,不構成重組上市。

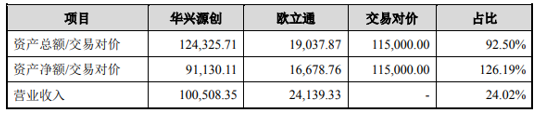

預案顯示,截至2019年8月31日,標的資產賬面凈資產為 16678.76 萬元,初步交易作價為115000萬元,較凈資產增值率為 589.50%。對比近年來同行業的交易案例,本次交易市盈率為 10.45 倍,略低于與同行業可比交易案例平均值。

對此資深投行人士王驥躍表示,這單同行業的產業并購中規中矩,因為是科創板首單并購所以關注度可能會高一點。華興源創能在上市4個月就出預案,效率很高,很可能上市之前就在接觸。

具體到細節,這筆交易有以下看點:

交易金額11.5億元 現金支付3.45億

截至本預案簽署日,交易各方初步商定標的資產的交易金額為115000萬元。 其中以發行股份的方式支付交易對價的 70%,即 80500 萬元,以現金方式支付交易對價的 30%,即 34500 萬元。

同時,華興源創擬通過詢價方式非公開發行股份募集配套資金,募集配套資金總額不超過本次交易中以發行股份方式購買資產的交易價格的 100%,募集配套資金發行股份數量不超過上市公司總股本20%,所募集的配套資金擬在扣除發行費用后用于支付本次交易中的現金對價和重組相關費用,并用于上市公司補充流動資金及標的公司項目建設。

本次發行股份購買資產的發股價格為 26.05 元/股,不低于定價基準日前 20 個交易日股票均價 32.5550 元/股的 80%,即 26.0440 元/股,據此計算,華興源創擬向歐立通全體股東發行股份的數量為 30902110 股。

增值率589%

根據標的資產初步交易作價情況,在2019年8月31日,標的資產賬面凈資產為 16,678.76 萬元,初步交易 作價為 115000 萬元,較凈資產增值率為 589.50%。凈資產增值率較高。

預案顯示,通過對比近年來上市公司收購自動化設備、智能制造行業的交易案例,本次交易的交易市盈率為10.45倍,略低于與同行業可比交易案例平均值,等于可比交易的中位值,本次交易作價較為公允。

業績承諾三年累計不低于3.3億

標的公司承諾, 2019年、2020年和2021年經具備證券從業資格的會計師事務所審計的扣除非經常性損益前后孰低的歸屬于母公司所有者凈利潤不低于33000萬元。占交易總對價115000萬元的28.70%,業績承諾覆蓋率較低。

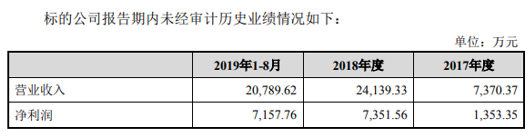

根據標的以往業績,2017、2018年營業收入分別為7370.37萬元、2.4億元,2018年同比增速達227.5%,遠超同行業博眾精工(26.42%)、賽騰股份(32.38%)、博杰股份(42.55%)2018年營收增速。

同期凈利潤分別為1353.35萬元、7351.56萬元,2018年同比增速達443.2%。2019年1-8月,標的公司已實現營業收入2.08億元,凈利潤7157.76億元,約等于去年全年的凈利潤。按照業績承諾三年累計不低于3.3億元的標準,一年一億的任務標的公司已經完成70%左右,2019年凈利潤同比增速或有放緩,但完成業績指標難度不大。若凈利潤僅按照每年30%的增速測算,業績承諾完成的概率也較大。

若無法完成業績承諾,交易對方應按照以下公式計算補償,應補償股份數=本次交易最終交易作價×(1-累計實際凈利潤數÷累計凈利 潤承諾數)÷本次發行價格;補償的現金金額=不足補償的股份數量×本次發行價格。

值得注意的是,本次交易還安排了超額業績獎勵。如果標的公司在盈利預測補償期間累計實際實現凈利潤之和大于累計承諾凈利潤之和,則超過累計承諾利潤部分的 60%作為超額業績獎勵支付給標的公司管理層和核心管理人員,但獎勵安排的金額不超過本次華興源創購買歐立通 100%股權交易總對價的 20%,也就是不超過2.3億元。

擬進入可穿戴電子產品智能組裝測試設備市場

據了解,華興源創與標的公司歐立通同屬專用設備制造業及智能裝備行業,這次交易是同行業的產業并購。華興源創之所以選擇歐立通,也主要是看中了其背后的智能手表、無線耳機等可穿戴電子產品智能組裝測試設備市場。

華興源創平板顯示檢測設備最終應用于智能手機、平板電腦等消費電子產品的屏幕檢測,而歐立通智能組裝測試設備主要應用于智能手表、無線耳機等可穿戴電子產品。在目前智能手機出貨量有所波動的情況下,以智能手表、無線耳機為代表的可穿戴電子產品仍然保持比較穩定的消費需求。

收購歐立通有助于上市公司一定程度分散對于智能手機屏幕檢測領域的業務風險,進入可穿戴產品智能組裝測試設備市場,降低蘋果手機銷量波動對于公司業務的潛在波動風險。

同時在產品結構上,在原有的平板顯示檢測設備、集成電路測試設備產品線外,深入拓展應用于可穿戴設備等消費電子終端整機的組裝、測試設備,豐富現有上市公司智能裝備產品線。易完成后,雙方能夠在采購渠道、技術開發、客戶資源等各方面產生協同效應。

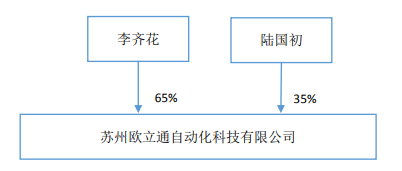

歐立通成立于2015年,注冊資本1億元。僅有兩名股份李齊花、陸國初為夫妻關系,分別持股65%、35%。本次交易完成后,二者預計將直接合計持有上市公司 5%以上股份。在本次交易中取得的新增股份,鎖定期為12個月。

本次交易標的資產的審計、評估工作完成后,上市公司尚需再次召開董事會審議通過本次交易的相關議案;以及上市公司股東大會審議通過本次交易的相關議案;最后經上交所審核,證監會注冊。

責任編輯:公司觀察

《電鰻快報》

熱門

相關新聞