2020-01-03 09:14 | 來源:中國經濟網 | 作者:俠名 | [科創板] 字號變大| 字號變小

在主板、創業板和中小板上市被否的16家企業中,海通證券保薦2家企業被否,分別是杭州天元寵物用品股份有限公司、西安瑞聯新材料股份有限公司。

炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

原標題:2019IPO保薦承銷費112億:中信中金領跑 海通被否最多

中國經濟網北京1月3日訊(記者 關婧 華青劍)2019年新股上市數量猛增,券商的承銷保薦業務也是風生水起。中信證券、中金公司、中信建投證券依舊占據了“第一梯隊”,但新時代證券、山西證券、財達證券等89家券商2019年的保薦“顆粒無收”。

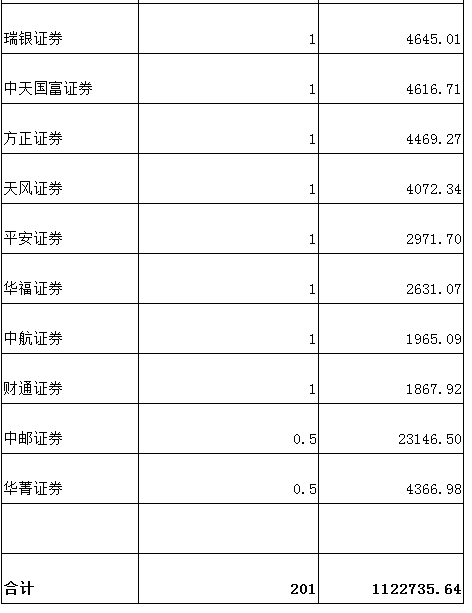

截至2019年12月31日,已完成A股上市的企業總計201家,其中科創板70家,主板、創業板和中小板合計131家。共有43家券商成為這201只新股的主承銷商,承銷保薦費用合計112.27億元。

其中承銷保薦企業數量排名前五的分別為中信證券、中信建投證券、廣發證券、中金公司和國信證券。在承銷保薦費用排名前五的是中信證券、中金公司、中信建投證券、招商證券和國信證券。承銷保薦費超過10元的券商只有中信證券、中金公司兩家。

在主板、創業板和中小板上市被否的16家企業中,海通證券保薦2家企業被否,分別是杭州天元寵物用品股份有限公司、西安瑞聯新材料股份有限公司。

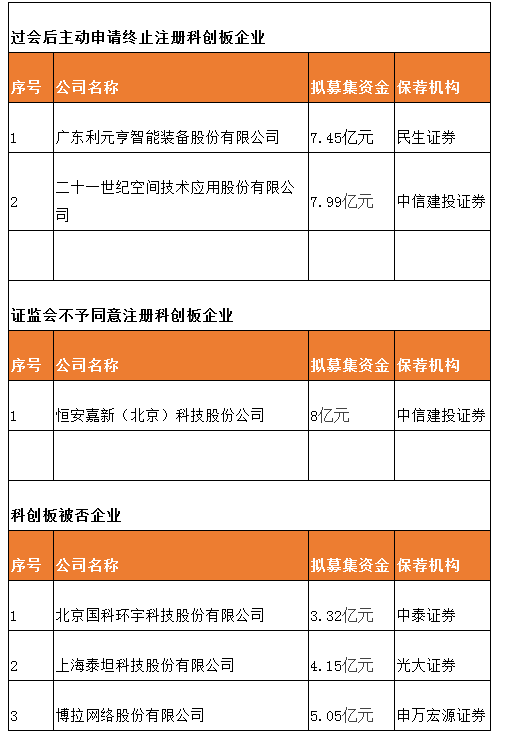

科創板方面,中信建投證券保薦的恒安嘉新(北京)科技股份公司,證監會不予同意注冊科創板。同樣由中信建投證券保薦的二十一世紀空間技術應用股份有限公司,過會后主動申請終止注冊科創板。

另外,中泰證券保薦的南通超達裝備股份有限公司擬登陸上交所被否,保薦另一家擬科創板上市企業北京國科環宇科技股份有限公司,被科創板上市委審核不通過。

“三中”繼續領跑券商保薦業務

中信證券2019年獲得大豐收,在企業數和承銷保薦費兩個指標上雙雙登頂。

在2019上市新股中,中信證券共拿下了24單,緊隨其后的是中信建投證券(18.5家)、廣發證券(16家)、中金公司(14.5家)和國信證券(12家)。

在承銷保薦費方面,截至2019年12月31日,中信證券收獲14.46億元,中金公司獲得12.79億元,為僅有兩家收入超過10億元的券商。中信建投證券以8.35億元承銷保薦費收入列第三,招商證券以6.63億元位列第四,國信證券以5.49億元位列第五。

從上市企業的承銷保薦費來看,最高是郵儲銀行4.63億元的承銷保薦費,由中金公司、中郵證券聯合保薦。

實際上,中金公司還包攬了中國廣核(1.54億元)、金山辦公(1.50億元)、中國通號(1.49億元)的上市保薦業務,上述幾家企業承銷保薦費用分列第二、三、四位。浙商銀行以1.43億元的承銷保薦費位列第五,由中信證券保薦。

從科創板的承銷保薦來看,中信建投證券以8家保薦企業領跑,排名第二位的是保薦7家科創板企業的中信證券。中金公司、國信證券以6家保薦企業并列第三位,緊隨其后的廣發證券、華泰聯合證券、國泰君安證券,均保薦4家科創板企業完成上市。

16家企業上市失意 海通證券保薦被否2家

2019年主板、創業板和中小板共有16家企業上市被否,其中海通證券保薦2家企業被否,分別是杭州天元寵物用品股份有限公司、西安瑞聯新材料股份有限公司。

另外,中國銀河證券、中泰證券、東吳證券、中信建投、東方花旗、平安證券、廣發證券、中銀國際證券、長江證券承銷保薦有限公司、中金公司、中德證券、東北證券、英大證券、華泰聯合證券,各有1家保薦企業被否。

被否的16家企業中,財務真實性、關聯交易、毛利率與同行業差別大、成長性及業績可持續性、對稅收補貼的嚴重依賴問題,最常被發審委提及。

6家企業科創板折戟 中信建投證券占兩席

2019年科創板開板以來,成為券商IPO承銷保薦收入的重要推手。共有70家公司在科創板掛牌交易,給28家券商帶來47.51億元的承銷保薦收入。

盡管中信建投證券、中信證券、中金公司攬入了最多的科創板項目,但并不意味著其業務水平毫無瑕疵。

在科創板方面,民生證券保薦的廣東利元亨智能裝備股份有限公司,以及中信建投證券保薦的二十一世紀空間技術應用股份有限公司,過會后主動申請終止注冊科創板。

由中信建投證券保薦的恒安嘉新(北京)科技股份公司,證監會不予同意注冊科創板。

另外,中泰證券保薦的北京國科環宇科技股份有限公司、光大證券保薦的上海泰坦科技股份有限公司、申萬宏源保薦的博拉網絡股份有限公司,被科創板上市委審核不通過。

責任編輯:常福強

《電鰻快報》

熱門

相關新聞