2020-12-18 10:41 | 來源:證券時報 | 作者:未知 | [電商] 字號變大| 字號變小

銀行會根據客戶實際存入時間,以靠近的定存檔計算定期利息,剩余的按活期計息。目的是吸引客戶購買,幫助銀行攬儲。......

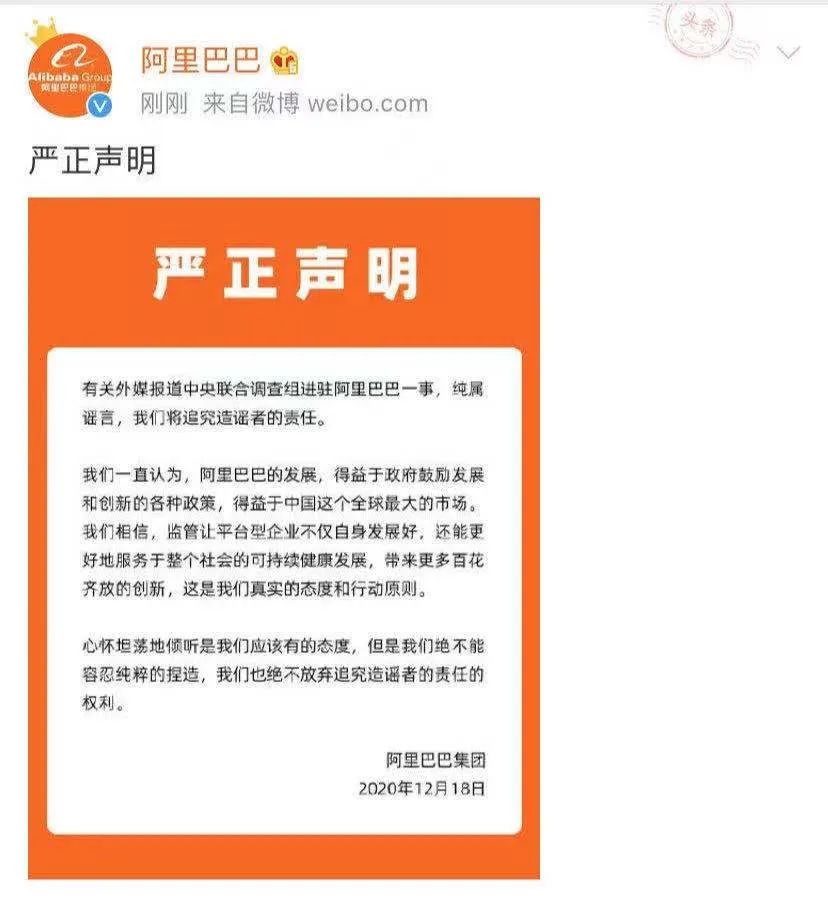

阿里嚴正聲明!

18日下午,阿里巴巴官方微博發布聲明稱,有關外媒報道中央聯合調查組進駐阿里巴巴一事,純屬謠言,將追究造謠者的責任。

今日,一則“重磅:中央聯合調查組進駐阿里集團”的文章被廣泛傳播,截至發稿,該文已被刪除。或受該消息影響,阿里巴巴港股一度下挫逾2%,截至收盤微跌0.93%,報255.6港元。

?

近期,監管對金融科技的口袋還在收緊。據悉,支付寶已下架互聯網存款產品,僅對已購買產品用戶可見。

下架互聯網存款產品

僅對已購買產品用戶可見

12月18日,據北京商報報道,除了已持有銀行存款產品的用戶外,目前,支付寶針對未持有互聯網存款的用戶,在理財頁面對銀行存款產品進行了下線處理。

對此,螞蟻集團方面回應稱,根據監管部門對于互聯網存款行業的規范要求,目前螞蟻平臺上的互聯網存款產品均已下架,只對已購買產品的用戶可見,持有產品的用戶不受影響。

螞蟻會認真落實監管相關規范和要求,用科技手段更好地支持金融機構,服務實體經濟。

基金君看了一下,目前支付寶的理財頁面已經沒有了互聯網存款產品。

此前,支付寶的銀行存款長這樣,收益高的還挺多:

天府銀行這款,5年期,年化收益4.8%;

?

盛京銀行的盛利存3號,5年期,年化收益4.71%;

?

下面還有南京銀行(7.970,?-0.07,?-0.87%)、上海銀行(7.810,?-0.10,?-1.26%)等等,收益都蠻好,趕上很多大行的大額存單的收益率了。

基金君上其他兩家互聯網巨頭看了一下,這兩家上面還有互聯網存款業務。

什么是互聯網存款?

近兩年,隨著銀行理財產品收益持續下滑,互聯網存款產品以“保本高息”的特征吸引了眾多投資者,在京東、度小滿、支付寶等主流三方平臺上合作的銀行家數持續增多,合作的銀行類型也不斷擴大,從最早期的僅有幾家民營銀行在三方互聯網渠道發售創新存款,到目前已經拓展到農商行、城商行、股份行等規模較大的銀行。

盡管監管已經幾次出手,已經對靠檔計息的“活期高息”產品做了下架處理,但互聯網存款產品依然有其獨有的收益優勢吸引著投資者,在當前攬儲壓力較大的大環境下,越來越多的銀行加入其列,以期拓寬攬儲渠道、獲取客戶和資金。

事實上,民營銀行紛紛“觸網”發力互聯網平臺存款除了迎合數字金融發展大勢之外,也反映了彌補短板的訴求。因線下網點受限于“一行一點”的限制,民營銀行相對于傳統國有銀行在吸收儲蓄存款方面劣勢較為明顯。近年來,互聯網金融平臺聚集了大量的理財用戶,通過這類平臺出售相關存款產品渠道成本低,效率高,業務擴張速度遠超過傳統銀行網點渠道,越來越得到經營機制比較靈活的民營銀行的青睞。

而銀行通過第三方互聯網金融平臺銷售存款產品,產品和服務由銀行提供,平臺提供存款產品的信息展示和購買接口(債權債務關系為存款人與銀行)。通常平臺會展示銀行名稱、產品期限、起存金額、存款利率、計息規則等信息,突出50萬元內存款保險保障的信息。此類存款產品主要情況如下:

一是全部為個人定期存款,普遍具有存款利率高、購買門檻低的特征。

通過平臺銷售的存款均為定期,以3年、5年期為主。1年期利率最高為2.25%,3年期4.125%、5年期4.875%,均已接近或者達到全國自律定價機制的上限。近半數存款產品起存金額僅50元,且定期產品均支持提前隨時支取,資金當天即可到賬。

二是購買存款的流程僅需幾分鐘,簡便快捷。

客戶在互聯網平臺上選中某家銀行的存款產品,只需點擊平臺頁面的“立即存入”按鍵,即跳轉至相應銀行二類電子賬戶的開通頁面,在上傳身份證照片、進行人臉識別后,電子賬戶即開通完成,無其他限制。客戶若要購買產品,只需將大銀行的一類賬戶銀行卡與該電子賬戶綁定,資金即可從銀行卡轉入電子賬戶中購買產品。產品到期時,資金自動返還至電子賬戶,客戶可提現至綁定銀行卡中。

三是這種模式下債權債務關系還是儲戶和商業銀行之間的關系,但是銀行需向平臺支付“導流費”。

一般銀行根據平臺日均存款余額的千分之二至千分之三向平臺支付手續費,按月或按季進行結算。

監管發聲指互聯網存款“無照駕駛”

11月13日,中國人民銀行金融穩定局局長孫天琦公開發布了一篇文章,《線上平臺存款:數字金融和金融監管的一個產品案例》,指出了互聯網存款存在的種種問題和風險,釋放了監管信號。

其中提到:

近兩年來,多家銀行在互聯網金融平臺推出了存款產品,加大攬存力度,拓寬獲客渠道,很多消費者也非常便利地享受到了存款服務。此類產品收益高、門檻低,已成為部分中小銀行吸收存款、緩解流動性壓力的主要手段。但給監管部門和金融機構的新課題是,這種模式突破了地方法人銀行經營的地域限制,部分地方銀行通過互聯網金融平臺得以從全國吸收存款,從負債業務看已成為全國性銀行,此類存款的流動性特點也有別于傳統儲蓄存款,風險管理和監管要能跟得上。

另外,孫天琦提到,互聯網平臺存款的一些特點和問題需要關注

(一)互聯網平臺模式為客戶提供了存款購買接口,實質是存款營銷行為。監管要求商業銀行應進一步規范吸收存款行為,不得通過第三方中介吸收存款。此類互聯網金融平臺為客戶購買存款產品提供了信息展示和購買接口,從實質上看是一種營銷行為。

(二)地方法人銀行突破了地域限制,存款業務已拓展至全國。中小銀行吸收互聯網存款突破了傳統渠道的空間限制,從資金來源看,已成為全國性銀行,與立足于當地、服務中小微企業的市場定位存在偏差。

(三)有意突出存款保險保障的宣傳,暗示“零風險、高收益”,便于用較高利率吸引儲戶。互聯網平臺銷售的存款產品都會在顯著位置向客戶強調相關產品在50萬限額內受到存款保險全額保障。暗示無論哪種類型銀行、在哪個區域,存款產品利率如何,都將由存款保險兜底。在這種“零風險”導向下,消費者傾向于簡單根據利率高低選擇產品,使得本應根據機構區位、類型、規模、風險等因素形成的利率溢價機制受到歪曲。

(四)互聯網平臺存款的特有屬性,對中小銀行流動性管理帶來挑戰。互聯網平臺存款具有開放性、利率敏感性高、異地客戶為主、客戶粘性低、隨時支取等特征,存款穩定性遠低于線下,增加了中小銀行的流動性管理難度。同時,平臺存款全額計入個人存款,導致流動性匹配率、優質流動性資產充足率和核心負債比例高估。

12月15日,央行金融穩定局局長孫天琦表示,近兩年多家銀行在互聯網金融平臺推出了存款產品,互聯網金融平臺開展此類金融業務,屬“無照駕駛”的非法金融活動,也應納入金融監管范圍。

孫天琦表示平臺為客戶購買存款產品提供了購買接口,強勢平臺更深一步介入銀行產品和服務的管理,限制客戶在銀行(含大型銀行)渠道(如網銀、手機銀行等)對賬戶和產品進行查詢、交易,只允許在平臺操作,平臺已成為銀行網點服務的線上延伸,這類平臺沒有相關業務的金融牌照,游離于金融監管之外,實質是 “無照駕駛”開展金融業務,屬非法金融活動。

孫天琦稱,通過分段付息等方式變相抬高存款利率,擾亂存款利率市場機制。部分銀行通過縮短付息周期或發放加息券、現金獎勵等方式變相提高互聯網平臺存款產品利率,直接突破利率自律定價機制上限。

另外,高風險銀行通過互聯網平臺吸收存款,飲鳩止渴,流動性隱患突出。這些高風險銀行用貌似穩定的不穩定資金來源維持其高風險資產運營,進一步加劇自身風險。

同時,平臺存款的跨地域屬性增加了風險的外溢性,加大了處置難度。

六大行齊叫停“靠檔計息”

中小行攬儲承壓

12月14日,六大行齊發公告稱,自2021年1月1日起,提前支取靠檔計息的個人大額存單、(定期)存款產品,提前支取計息方式由靠檔計息調整為按照支取日活期存款掛牌利率計息。

靠檔計息,是指客戶在銀行買入定期產品時,如果提前支取,銀行會根據客戶實際存入時間,以靠近的定存檔計算定期利息,剩余的按活期計息。目的是吸引客戶購買,幫助銀行攬儲。

《電鰻快報》

熱門

相關新聞