2020-12-21 10:47 | 來源:投資者網 | 作者:郭曉 | [產業] 字號變大| 字號變小

藍月亮未來的盈利潛力,包括盈利的提升空間及營收的擴大規模能否消化掉當前的高估值水平,是當前投資者關注的主要問題。...

原標題:“洗衣液第一股”竟無定價權 藍月亮的70倍估值是餡餅還是陷阱?

給予沒有獲得定價權的“偽龍頭”70倍的市盈率,市場對藍月亮的“厚愛”或許有些非理性。

《投資者網》郭曉

12月16日,洗衣液第一股藍月亮榮登港交所,當天開盤漲至16.5港元/股,較發行價13.16港元/股大漲25%。當日收盤時,股價回落到14.88港元/股,當日市值超855億港元,較發行價對應市值溢價13%。

在這場資本盛宴中,受益最大的是藍月亮的創始人家族——羅秋平、潘東夫婦,二者合計持有藍月亮88.92%,持股市值超760億港元;其次是高瓴資本,作為藍月亮基石投資者,高瓴資本于2010年投資藍月亮的4500萬美元(第二年又追加103萬美元),按當前10%的持股比例計算,持股市值達85億港元,十年收益超20倍。

但須注意的是,如此巨額的紙面財富締造,并非主要來自藍月亮的盈利規模,而是資本對其高昂的估值水平。上市三個交易日的藍月亮,平均滾動市盈率高達70倍,而日化龍頭的寶潔(PG.US)為26倍、聯合利華(UL.US)為23倍;在國內上市,被視為日化成長股的中順潔柔(20.440,-0.49,-2.34%)(002511.SZ)僅有33倍、另外一家主營衛生巾的日化百亞股份(26.790,0.49,1.86%)(003006.SZ),近兩年的凈利潤年均增速近40%,市盈率也只是55倍。

藍月亮未來的盈利潛力,包括盈利的提升空間及營收的擴大規模能否消化掉當前的高估值水平,是當前投資者關注的主要問題。

峰頂水平或難以為繼

“液替粉”是藍月亮從一家從事洗手液的地方日化小公司化身全國性洗衣液龍頭的關鍵,這也是高瓴資本對其投資的最大附加價值。

2008年,羅秋平夫婦在高瓴資本的支持下,開啟了對洗衣液新品類的投資,并大獲成功。弗若斯特沙利文報告顯示,自2009年以來,藍月亮連續11年在國內洗衣液市場排名第一。

不過,在巨頭林立的日化行業,由于產品同質化嚴重及營收驅動的競爭本質,對新品類的成功開拓并不能保證公司的高盈利水平。招股書顯示, 2017年,藍月亮毛利率為53.2%,凈利率僅為1.5%,處于微利狀態。

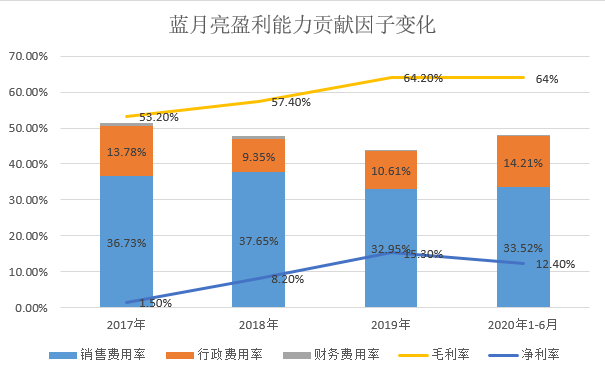

這一局面在2018年-2020年上半年得到持續改觀,招股書顯示,同期藍月亮的毛利率分別為57.4%、64.2%、64%,凈利率分別為8.2%、15.3%、12.4%,

簡單計算,藍月亮2019年的毛利率較2017年提示了10 個百分點,同期凈利率提升了13.8 個百分點。

不過,藍月亮盈利能力的迅速提升究竟來自哪方面的推動?是產品價格端的提升,而是公司的銷售成本及運營效率的改善?

從下圖一可看出,2017年-2020年6月,藍月亮凈利率的變化趨勢與毛利率變化趨勢基本一致,而中間的費用部分,基本保持不變,這意味著期間藍月亮的費用率改善對公司盈利的貢獻不大,而毛利率的提升對凈利率影響最明顯。

來源:思維財經

那么藍月亮毛利率的提升是因為產品提價還是成本下降呢?《投資者網》進一步分析獲知,2017年-2020年6月,藍月亮產品單價總體呈下降趨勢,由12.5港元/kg降至10.9港元/kg。

來源:思維財經

同期,藍月亮的銷售成本增速不及營收增速,且一度出現了負增長的局面,銷售成本的下降自然為藍月亮帶去了更多的毛利空間,在總費用率穩定的情況下,又直接轉化成了凈利率的增長空間。

來源:思維財經

為何銷售成本會出現大幅下降呢?藍月亮在招股書中披露,公司銷售成本占比最高的是原材料成本,即生產洗衣液所用由棕櫚油提煉的化學品以及洗衣液包裝袋的主要成份LDPE,2017年-2020年6月,兩者合計占藍月亮銷售成本的比例為90.6%、81.5%、76.4%及93.3%。

公開資料顯示,兩大原材料所對應的大宗期貨價格在2016年-2020年連續走出一波長達4年的下跌周期。Wind預測,這一趨勢將在2020年迎來拐點,也就是說,藍月亮享受銷售成本端利好的局面即將結束,目前64%的毛利率及12.4%的凈利率或許是公司近年來盈利的峰頂,往后將難以維持,這是否也意味著公司現階段的高盈利水平將難以維持?

成長性不及預期

對于一只70倍市盈率的股票而言,與其直接相關的則是利潤的高成長性,而在盈利空間見頂之時,就取決于營收增速了。2019年,藍月亮營收放緩,從前一年的20.17%滑至4.17%,但憑借其15.3%的凈利率水平,其凈利潤同比增長94.88%,按照PEG 1:1的尺度衡量,其當前市值對應的靜態市盈率為75倍,PEG小于1,估值合理。

但根據《投資者網》前述分析,藍月亮因原材料價格下跌的高盈利水平將很難維持。未來,隨著棕櫚油及LDPE大宗期貨價格的回彈,公司90%以上的凈利潤增速可能迅速下滑,這將給當前的高估值水平形成不小的沖擊,想要支持當前70倍的市盈率,就需要藍月亮從營收增長端入手了。

弗若斯特沙利文的報告顯示,占藍月亮營收超八成的洗衣液2015年-2019年中國零售銷售價值的復合增長率為13.1%,并預測未來隨著“液替粉”的繼續及中國洗衣液品類滲透率向發達國家的看齊兩大利好,中國洗衣液市場于2019年至2024年的復合增長率將達到13.6%。

但兩大利好的兌現必然是個漫長的過程,甚至是曲折螺旋上升的趨勢。弗若斯特沙利文數據顯示,過去一段時間,洗衣粉仍然扮演著中國人洗護用品的中流砥柱角色,此外“液替粉”進程在放緩,2017年-2019年,洗衣液市場年復合增長率滑落至9.95%,較以2015年數據為基數的復合增長率13.12%下滑明顯。這是否意味著,“液替粉”增長已經來到了一個瓶頸期?

來源:弗若斯特沙利文

對此,《投資者網》在藍月亮的銷售數據中也找到了端倪。2019年,藍月亮總營收增速已跌至個位數,2020年上半年受疫情沖擊更陷入負增長,同期其占比最高的衣物洗護(主要包括洗衣液、濃縮洗衣液)收入增速于2019年下降至4.4%,2020年上半年下降至-28.89%。

來源:思維財經

拋去2020上半年受疫情沖擊的特殊原因,藍月亮于2019年出現的營收增速放緩跡象是否將延續,將成為投資者重估藍月亮的重要節點。

另外,值得注意的是,藍月亮近年來的應收賬款增長異常迅猛。2017年-2020年6月,藍月亮應收賬款分別為9.28億港元、11.42億港元、17.50億港元、11.23億港元,同比增長均高于同期的營收增幅,藍月亮逐漸放寬了銷售回款政策,是否也意味著公司營收增長的壓力?

綜上,藍月亮欲通過營收端的擴張,來維持凈利潤高成長的可能性并不大。

龍頭溢價邏輯不充分

資本市場給某個公司高市盈率的一個重要考量因素是“龍頭溢價”,這主要出于兩個方面的考慮:一,龍頭在市場集中度的提升過程中持續受益;二,龍頭因具有定價權而充分保證盈利增長。

比如貴州茅臺(1850.000,5.00,0.27%)(600519.SH),作為高端白酒的代表,擁有充分的提價權,幾乎每年提價也沒有影響銷量,目前動態市盈率超50倍;另一個例子是金龍魚(86.270,2.98,3.58%)(300999.SZ),雖然其定價權受限于政府對糧油價格的管控,但其接近40%的市占率理論上可將持續盈利的時間無限拉長。

藍月亮是龍頭嗎?一種回答是:是。根據弗若斯特沙利文報告,藍月亮在中國洗衣液市場的市場份額連續11年(2009年至2019年)位居第一、連續三年(2017年至2019年)在中國所有濃縮洗衣液公司中排名第一、連續八年(2012年至2019年)在中國洗手液市場公司中位居第一,藍月亮在家庭洗護領域的三個細分市場中處于頭部位置。

另一種回答是:不是,因為藍月亮領先的洗衣液、濃縮洗衣液、洗手液細分市場只是按供給端出發劃分的,但對于消費者而言,“液、粉、皂、凝珠”都能滿足他們的清潔需求。

從這個角度講,藍月亮甚至排不進前三。弗若斯特沙利文的報告顯示,2019年,按中國衣物清潔護理市場(主要包括液、粉、皂)的零售銷售價值計算,藍月亮的市場份額為10.4%,僅排名第四,距第一名(立白集團)有15 個百分點的巨大差距。

《投資者網》對藍月亮持續領先的三個細分市場分析發現,它的龍頭地位也不穩固。在洗衣液細分市場中,藍月亮市占率為24.4%,排名第二的市占率為23.9%,與其僅有0.05個百分點的差距;在濃縮洗衣液細分市場中,藍月亮市占率27.9%,排名第二的市占率為26.8%,兩者差距1.1個百分點;在洗手液細分市場中,藍月亮市占率17.4%,排名第二的為17%,兩者相差0.04個百分點。

在這微弱的領先優勢下,藍月亮很難獲得定價權,相反單價還對公司的創收造成了一定的拖累。

《投資者網》以公司2018年-2019年的數據舉例說明,藍月亮2019年衣物洗護產品較2018年同比增加4.4%,其中來自銷量的貢獻為9.63%,來自單價的貢獻為-4.77%;個人洗護營收同比增長1.92%,其中來自銷量的貢獻為6.93%,來自單價的貢獻為-4.68%;家庭洗護同比增長3.09%,來自銷量的貢獻為8.25%,來自單價的貢獻為-4.77%。

其中明顯可看出,不論哪個產品系列,藍月亮的營收增長均來自銷量的貢獻,單價起到了反作用,這說明公司是沒有獲得定價權的。給予沒有獲得定價權的“偽龍頭”70倍的市盈率,可見市場對藍月亮“厚愛”的非理性程度。

就上述營收放緩、應收賬款激增、渠道下沉、新品類開發等問題,《投資者網》致函藍月亮尋求答案,對方并未回復。(思維財經出品)■

《電鰻快報》

熱門

相關新聞