2021-01-19 07:48 | 來源:中宏網 | 作者:未知 | [IPO] 字號變大| 字號變小

顯然,若無債券融資的補充,齊魯銀行的資本并不理想,或就是靠融資發債“拆東補西”的辦法在維持。這或許是齊魯銀行迫不及待IPO的主要原因。...

日前,昔日的“新三板王”齊魯銀行股份有限公司(下稱:齊魯銀行)經過一年多的等待,終于迎來A股主板過會。

然而從經營數據來看,擁有外資背景的齊魯銀行的“身子骨”并不硬朗。招股書顯示,此次齊魯銀行IPO擬發行股票數為不低于發行后總股本的10%,且不超過發行后總股本的25%。募集資金在扣除發行費用后,將全部用于補充該行核心一級資本,以提高資本充足水平。

資本率充足靠發債融資

根據招股書信息,2016年至2018年末,齊魯銀行核心一級資本充足率分別為7.91%、10.28%、10.63%,一級資本充足率分別為9.42%、11.54%、11.77%,資本充足率分別為12.09%、14.49%、14.50%。同時齊魯銀行2019年報數據顯示,2019年度其核心一級資本充足率、一級資本充足率、資本充足率分別為10.16%、11.15%、14.72%、。從數據而言,2019年度核心一級資本充足率和一級資本充足率各項指標略有下滑,但仍符合監管要求。

在資本充足的背后,2017至2019年報顯示,截止該三個年度末,齊魯銀行債券融資余額分別為30億、70億和120億。對應的報告期內資本凈額分別為230.06億、255.83億、297.06億。且根據齊魯銀行2020年三季度報告,截止2020年三季度末,其續存至本期的債券融資額已上升至150億元。

(圖片來源:中國貨幣網2017年報)

(圖片來源:中國貨幣網2018年報)

(圖片來源:中國貨幣網2019年報)

而債券到期是需要進行兌付的。2016至2019二季度末,齊魯銀行靠發行債券收到的現金分別為359.17億元、668.90億元、645.70億元和249.40億元,而償還債務支付的現金分別為197.36億元、621.47億元、566.18億元和300.20億元。以年度計算,2016--2018年度,則發債融資現金凈額則為161.81億元、47.43億元、79.52億元。

其實,早在2015年6月,齊魯銀行登陸新三板后,就先后兩次通過增發再融資65億元補充了資本金。

顯然,若無債券融資的補充,齊魯銀行的資本并不理想,或就是靠融資發債“拆東補西”的辦法在維持。這或許是齊魯銀行迫不及待IPO的主要原因。

不良率下滑靠剝離核銷

齊魯銀行年報顯示,2016年至2019年末,其不良貸款率分別為1.68%、1.54%、1.64%和1.49%,撥備覆蓋率分別為205.27%、207.08%、192.68%、204.09%,期間不良率出現小幅波動,整體而言還是在下降。而不良貸款余額則分別為14.55億元、15.51億元、19.43億元、20.88億元,不僅逐年連續增長,且四年間增幅達43.51%。

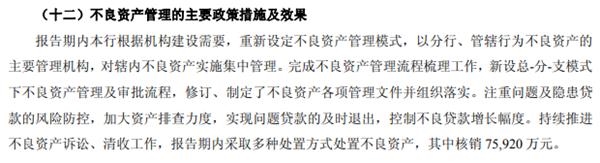

經梳理,過去十年,齊魯銀行每當不良資產抬頭時,總是設法通過不良貸款的核銷或者剝離,使得業務指標好轉。

2010年和2011年,齊魯銀行不良貸款率高達13.97%、9.56%,不良貸款額分別為65.22億元、41.52億元。2012年通過不良資產訴訟、清收等多種方式,對不良資產進行處置,其中核銷75920萬元,使得該年度不良率下降至1.15%。

(圖片來源:中國貨幣網2012年報)

2015年末,齊魯銀行不良率再抬頭升高至2.19%。處置不良貸款的任務再度擺在齊魯銀行面前。

招股書顯示,2016年,該行轉讓不良資產2.41億元,轉讓前計提減值準備1.17億元,取得轉讓價款2.40億元;2017年,該行轉讓不良資產9.61億元,轉讓前計提減值準備6.20億元,取得轉讓價款4.79億元;2018年,該行轉讓不良資產9.22億元,轉讓前計提減值準備6.56億元,取得轉讓價款5.47億元;2019年上半年,該行轉讓不良資產3.02億元,轉讓前計提減值準備1.11億元,取得轉讓價款1.09億元。

經初步統計,2016至2019年二季度末,齊魯銀行合計轉讓不良資產24.26億元,轉讓前計提減值準備15.04億元,合計核銷不良資產金額39.30億元。隨著不良貸款的剝離,其不良貸款率再次有所下降,截止2020年三季度末,已下降至1.47%的低位。

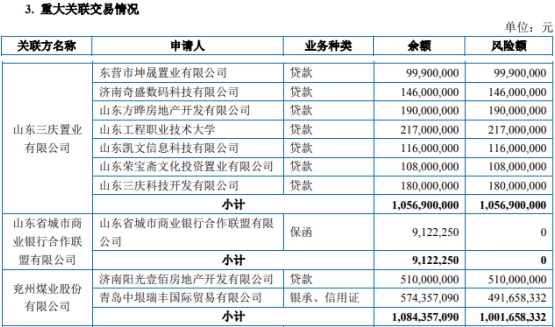

關聯方近水樓臺先得月

2019年報顯示,齊魯銀行前五大單一借款人中,房地產企業占據了三個席位,合計貸款余額為20.41億元,占資本凈額比達6.87%。顯然,齊魯銀行面向房地產企業的發放貸款占比較高。

在所披露的重大關聯交易中,其股東“山東三慶置業有限公司”旗下的三家房企“東營市坤晟置業有限公司”、“山東方曄房地產開發有限公司”、“山東榮寶齋文化投資置業有限公司”,2019年度合計貸款達3.98億元;股東“兗軸煤業股份有限公司”旗下的“濟南陽光壹佰房地產開發有限公司”該年度貸款5.10億元。而在風險提示欄中,均提示為全額風險。

(圖片來源:中國貨幣網2019年報)

企查查信息顯示,“東營市坤晟置業有限公司”成立于2019年6月12日,并未顯示有購地信息,倒是經營風險中提示有兩條違法建設的行政處罰。

(圖片來源:企查查平臺)

一面是央行和銀監會“防范信貸資金違規流入房地產領域”的要求,要求房地產企業貸款必須“四證齊全”,一面是金融機構實際執行中屢屢向房企輸血放款。明知風險額為百分之百的情況下,齊魯銀行仍然繼續為關聯方的房企發放著貸款資金,顯然是對“審慎經營原則”的漠視。在企業貸款難、融資難的大環境下,齊魯銀行在對待關聯方企業的待遇上遠超普通客戶,或許是常言所說的“近水樓臺先得月”吧。

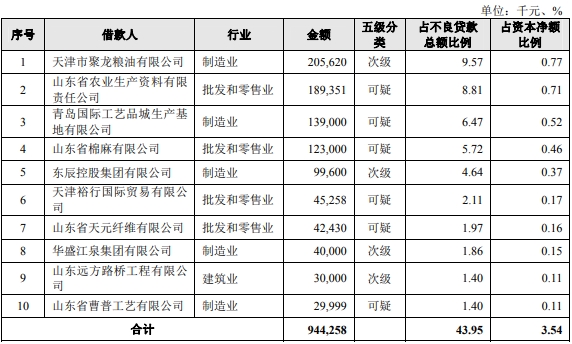

“老賴”頻出再為經營埋暗樁

2019年12月遞交的招股書顯示,截止2019年二季度末,齊魯銀行前十大不良貸款客戶涉及的不良貸款合計9.44億元,占不良貸款總份額的比例為43.95%。

(圖片來源:企業2019年12月招股說明書)

經查詢,該十大借款人無一例外,均曾有或現存多條失信被執行人及限制高消費記錄,各類案件未履行的被執行標的總金額高達71億元。如第一大不良貸款客戶“天津市聚龍糧油有限公司”于2018年6月26日即被公布列入“失信被執行人”之列。

(圖片來源:中國執行信息公開網)

不僅如此,在齊魯銀行各分行質押貸款客戶中,也頻現“失信被執行人”身影。或出質標的企業為“失信被執行人”,或出質人為“失信被執行人”。

如山東紅星軸承科技股份有限公司早在2015年即首次被列入“失信被執行人”,在齊魯銀行辦理股權質押貸款前已有“劣跡”,貸款后再次被列入“失信被執行人”之列。

顯然,這些不良資產將會成為齊魯銀行不良率指標的“暗樁”。

《電鰻快報》

熱門

相關新聞