2021-03-01 08:36 | 來源:中國基金報 | 作者:江右 | [基金] 字號變大| 字號變小

若是以基金重倉指數(和ST指數對比,2017年至今,基金重倉指數實際從2018年7月開始,等于少算了)大漲超75%,而ST指數暴跌54.82%。以中證100和中證1000同樣差距明顯。......

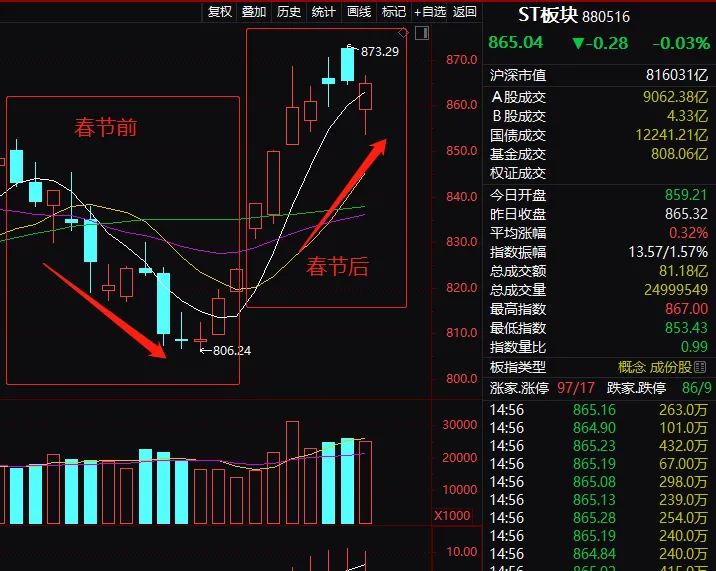

春節前,抱團股加速拉升瘋漲,“要命3000”卻失血嚴重;過完年后,抱團股劇烈崩塌,小市值股卻明顯穩住,甚至績差的ST股大幅回升。那么風光多年之后,抱團股、白馬股、各類茅的好日子是否到頭,過去曾經“輝煌“的小盤股是否又迎來了春天,風水是否又要輪流轉了?

大小盤股的兩輪風格分化

稍微熟悉A股行歷史的同學,可能都了解2016年前后A股市場風格巨變。此前的大概七八年時間,那時候是小盤股、績差股的天下,炒小炒殼是A股重大特色,那時價值投資者、基金為代表的機構投資者“不敢吭聲”,完全搞不贏一把梭ST股的大爺,這種情形在2015年達到高潮。

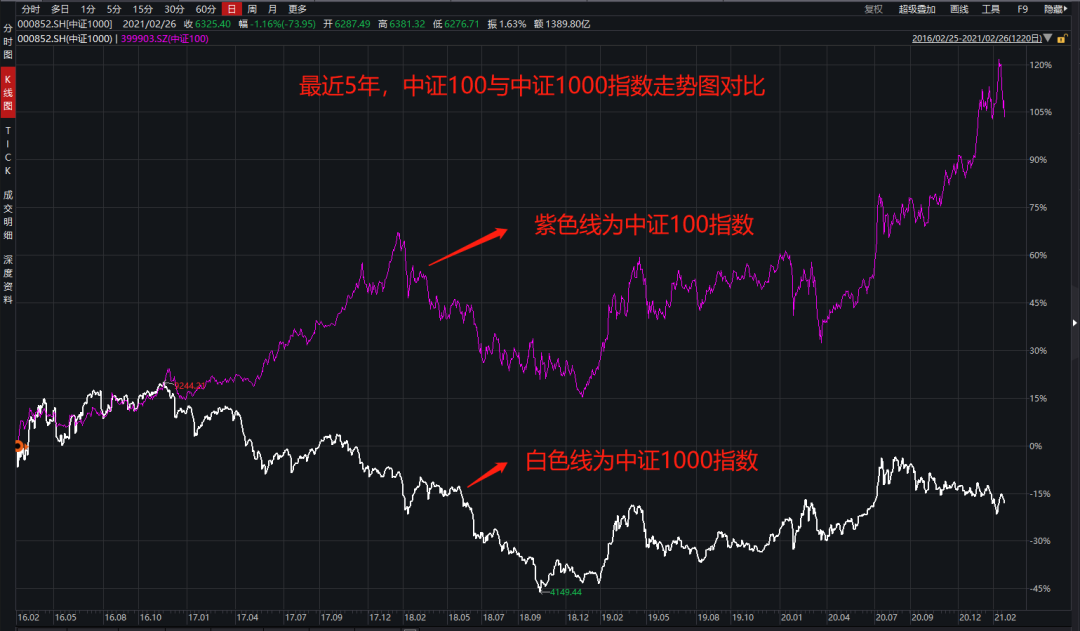

我們簡單的以中證100和中證1000,簡單作為大盤價值股和小盤股的代表。中證100主要為A股市值前100大的股票,中證1000大概為市值第801到1800的股票,實際上A股目前超4000只股票,不過目前未發現更合適的規模市值更小指數代表。

這種情形一個明顯的現象是在2016年之前,炒小股票的收益很高,一些炒小的個人和機構,賭重組和殼價值,以及一些以小市值為因子的量化投資,表現非常生猛,就連以前的一位“公募一哥”也買小股票賭重組股,殼價值明顯。如今幾乎沒有人再說炒殼股了。

以本人曾經的朋友圈來看:以前感覺只要每年年初買入市值排名靠后的一堆小股票,啥都不用干,躺贏。

然而,到2015年連續出現“千股跌停”的異常股災之后,而后注冊制逐步實施,從2016年開市,漂亮50、價值風格驟起,小盤股開始一年不如一年,“漂亮50”和“要命3000”又開始了新的極致分化。

可以看出,從2016年以來,中證100指數又開始“逆襲”,漲勢不斷超越中證1000,并且兩者的差距不斷擴大。到2021年年初也算是拉到一個更大的缺口。

最近5年,中證100與中證1000指數走勢對比

當然,如果用基金重倉股指數代表抱團股,用ST概念指數代表小盤股也是一種方法,更能反映后來兩者差異的拉大。不過ST概念指數的基日為2013年12月底,基金重倉指數的基日為2018年7月,并不夠全。也可以大致作為觀察。

若是以基金重倉指數(和ST指數對比,2017年至今,基金重倉指數實際從2018年7月開始,等于少算了)大漲超75%,而ST指數暴跌54.82%。以中證100和中證1000同樣差距明顯。

風格分化又到了的極致點?

值得注意的是,大小盤股的分化,或者漂亮50、抱團股與要命3000、散戶股,在這個牛年春節前出現加速分化。比如春節前最后的2月1日到2月10日,中證100和基金重倉指數加速拉升,中證100指數短短幾個交易日漲逾9%,而中證1000和ST指數卻在下跌。

春節后2月18日到最新的2月26日,突然出現反轉,中證100和基金重倉的抱團股劇烈下挫,頂流基金凈值暴跌,中證100指數牛年開年至今跌逾8%,基金重倉指數跌超9%,然而中證1000和ST股卻逆勢上漲,ST指數漲逾7%。風格變化明顯。

我們通過中證100和ST指數的走勢來看。

小盤股的時代能否再次到來?

可以看出,過去很長一段時間,A股炒新炒小炒殼風氣嚴重,在2016年之后價值投資風格重新占據上風,基金等機構投資者這幾年再度風光,“炒股不如買基金”盛行了好幾年,抱團股的估值也一再走高,直至近期出現劇烈動蕩。

如何看待近期抱團股的暴跌,風格會否再度輪回到小市值股?這里有幾位大佬的觀點值得參考。

近期有一位觀點頂流基金大佬對2021年市場表示悲觀,表示不看白酒、新能源、光伏等熱門板塊,而這些很多是基金抱團重倉持股。該頂流基金經理認為所謂核心資產估值過高。然而即使是認為抱團股存在高估,這位大佬的方向也是降低倉位,及買入低估值的地產、銀行等板塊。并沒有看好小市值股,地產銀行也都是大市值股票,只是屬于冷門板塊。

筆者牛年開年后訪談了兩位65后也就是超50歲的“老基金經理”,這兩位分別從事公募私募,都是少有的20多年的投資老將,其中一位非常鮮明的認為A股行業直接還會因為產業基本面景氣變化而輪動,長時間的簡單的市值風格輪動應該不會再發生了。

公募的投資老將也是位不抱團的,精選個股行業分散。他認為,并不否認白酒、新能源股等很多抱團股的價值,但這個價格自己看不太懂,還是專注自己看得懂的很多價值股和成長股,可能不熱們、不耳熟能詳,但市值也并不小有幾百億,2021年風格不會再那么極致,會有所均衡,二三線的價值股和成長股也會有機會,還是要看有無成長性和價值、估值是否合理。

這位公募老將雖然也不參與抱團,但還是從價值和成長基本面出發,對于純粹小市值股也不感冒。

擅長全球宏觀研判、量化跟蹤市場的私募投資老將,在宏觀擇時方面也是高手,對于市場變化也是很敏感的,他的量化覆蓋所有行業和整個市場,然而在他看來,大小市值輪動的時代早已過去,機構化、國際化、專業化是大勢所趨,不會再像過去那樣長期的大小市值風格輪動了。

確實,過去炒小市值股的重要邏輯是重組和殼價值,如今注冊制時代基本沒人再提殼價值,垃圾股不斷退市,A股市場已經進入了機構化時代,“炒小”估計是一去不復返。

《電鰻快報》

熱門

相關新聞