2022-05-24 14:45 | 來源:中國網財經 | 作者:俠名 | [IPO] 字號變大| 字號變小

?此次IPO,華達股份計劃募集資金5.34億元,募集資金將用于衛星互聯高可靠連接系統產業化項目、研發中心建設項目和補充流動資金項目。...

近日,陜西華達科技股份有限公司(以下簡稱“華達股份”)回復深交所首輪問詢并更新招股說明書,公司擬在創業板上市。

此次IPO,華達股份計劃募集資金5.34億元,募集資金將用于衛星互聯高可靠連接系統產業化項目、研發中心建設項目和補充流動資金項目。

值得注意的是,華達股份存在第一大客戶與第一大供應商重合的情況,客戶與供應商重合的收入及采購占比較高引深交所關注。同時,公司應收款項合計占營業收入的比例顯著高于同行業公司遭深交所問詢。此外,公司償債能力不及同行業可比公司,資產負債率遠高于行業均值。

第一大客戶與第一大供應商重合

華達股份成立于2000年,公司主營業務為電連接器及互連產品的研發、生產和銷售,主要產品包括射頻同軸連接器、低頻連接器、射頻同軸電纜組件等三大類。

財務數據方面,2019-2021年的報告期內,華達股份分別實現營業收入5.54億元、6.37億元和7.56億元,分別實現凈利潤5000.26萬元、6651.82萬元和7770.89萬元。

值得注意的是,華達股份第一大客戶、第一大供應商、第一大外協供應商均為中國電科及其下屬單位。報告期內,華達股份從中國電科下屬單位A1采購電纜的價格低于從原廠商處采購價格。

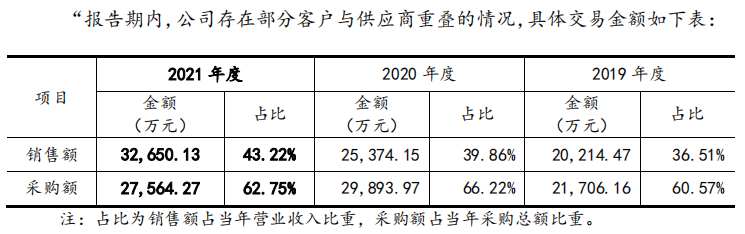

此外,華達股份客戶與供應商重合的收入及采購占比較高。報告期內,公司客戶與供應商重合的銷售收入占營業收入比例分別為36.51%、39.86%、43.22%,采購額占同期采購總額的比例分別為60.57%、66.22%、62.75%。同時,公司招股書與保薦工作報告披露的客戶與供應商重合金額及占比存在差異。

數據來源:華達股份首輪問詢函回復

對此,深交所要求華達股份說明中國電科及其下屬單位同為公司第一大客戶、第一大供應商、第一大外協供應商的合理性,公司與同行業可比公司是否存在較大差異;公司與中國電科及其下屬單位的交易實質,是否構成受托加工行為,公司對中國電科及其下屬單位是否構成重大依賴。華達股份還需要說明招股書與保薦工作報告披露的客戶與供應商重合數據差異原因,并進一步披露客戶與供應商重合的具體情況。

在回復深交所的首輪問詢中,華達股份表示,“報告期內,多數企業原本為公司單一的客戶或供應商,因為在業務開展過程中存在上下游交叉重合情況,進而發展為在原本銷售或采購的基礎上補充另一類業務。多數企業的單項采購或銷售金額較小,報告期內,銷售金額和采購金額均大于50.00萬元的重疊客戶、供應商數量分別為6家、13家、7家,剔除各期重復公司后,共有15家”。

對于客戶及供應商重合的情況,華達股份表示,“主要出于原材料專用性、保密性、供應及時性、質量穩定性以及價格優勢等因素的考慮,該模式為電子產品制造行業較為普遍采用的業務模式,交易具有商業合理性,并且具有真實交易背景,符合同行業的行業慣例”。

應收款項合計占比顯著高于行業

除客戶與供應商重合引深交所關注,華達股份應收款項合計占營業收入的比例顯著高于同行業可比公司遭深交所問詢。

報告期各期末,華達股份應收賬款余額分別為3.72億元、3.87億元和3.90億元,占資產總額的比例分別為25.31%、22.94%和21.80%。其中,公司同期壞賬準備金額分別為3300.26萬元、3480.56萬元和3965.54萬元。

數據來源:華達股份首輪問詢函回復

此外,華達股份應收款項合計占營業收入的比例顯著高于同行業可比公司。報告期內,公司應收款項合計分別為6.09億元、7.02億元和7,28億元,占營業收入的比例分別為110.01%、110.31%和96.42%。對比同行業可比公司,同行業公司應收款項占營收比例的均值分別為74.49%、76.34%和68.29%。

數據來源:華達股份首輪問詢函回復

對此,深交所要求華達股份說明應收賬款、應收票據、應收款項融資等應收款項合計金額及占各期收入比例情況,合計連續計算賬齡情況,占收入比例顯著高于可比公司的原因。同時,公司還需要說明報告期是否存在應收賬款逾期情況,涉及主要客戶及金額、交易情況、逾期賬齡、壞賬減值準備計提比例、期后回款情況。

對于應收款項占營收比例高于行業均值,華達股份在首輪問詢回復中表示,“公司主要客戶為國有大型軍工集團及下屬院所,是軍品廠商的整機子系統配套廠商,公司產品交付驗收、得以確認收入和應收款項的階段,處于整體產業鏈條的末端環節。受到最終產品交付驗收和最終用戶付款的進度的影響,故應收賬款回收周期較長,應收款項余額較大,導致應收款項占營業收入比例較高”。

除此之外,華達股份償債能力不及同行業可比公司,公司資產負債率遠高于行業均值。報告期內,公司資產負債率分別為73.63%、67.93%和64.53%,雖然資產負債率逐年下降,但仍遠高于同行業可比公司。

數據來源:華達股份招股書

對此,華達股份表示,“報告期內,由于融資渠道受限,生產建設投入較大,公司資產負債率略高于部分同行業上市公司。本次發行并上市后,隨著募集資金的到位,公司資產負債率預計將有所下降”。

對于華達股份IPO進展,中國網財經記者將保持持續關注。

《電鰻快報》

熱門

相關新聞