2023-08-11 11:24 | 來源:中國經濟網 | 作者:俠名 | [科創板] 字號變大| 字號變小

?思瑞浦最終募集資金凈額較原計劃多12.96億元。思瑞浦2020年9月15日發布的招股說明書顯示,公司計劃募集資金8.50億元,分別用于模擬集成電路產品開發與產業化項目、研發中...

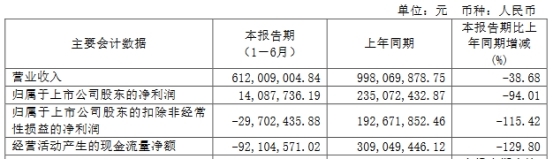

思瑞浦(688536.SH)昨日晚間披露2023年半年度報告。上半年,公司實現營業收入6.12億元,同比下降38.68%;實現歸屬于上市公司股東的凈利潤1408.77萬元,同比下降94.01%;實現歸屬于上市公司股東的扣除非經常性損益的凈利潤-2970.24萬元,同比下降115.42%;實現經營活動產生的現金流量凈額-9210.46萬元,同比下降129.80%。

2020年9月21日,思瑞浦在上海證券交易所科創板上市,發行數量為2000萬股,發行價格115.71元/股,保薦機構為海通證券股份有限公司,保薦代表人為吳志君、薛陽。思瑞浦上市募集資金總額為23.14億元,扣除發行費用后,募集資金凈額為21.46億元。

思瑞浦最終募集資金凈額較原計劃多12.96億元。思瑞浦2020年9月15日發布的招股說明書顯示,公司計劃募集資金8.50億元,分別用于模擬集成電路產品開發與產業化項目、研發中心建設項目、補充流動資金項目。

思瑞浦上市發行費用為1.68億元,其中保薦機構海通證券獲得保薦及承銷費用1.53億元,普華永道中天會計師事務所(特殊普通合伙)獲得審計、驗資費用685.29萬元,國浩律師(上海)事務所獲得律師費362.86萬元。

2023年5月5日,思瑞浦披露2022年度向特定對象發行A股股票證券募集說明書(注冊稿)。注冊稿顯示,本次向特定對象發行A股股票募集資金總金額不超過375,953.25萬元(含本數),本次募集資金總額在扣除發行費用后的凈額將用于臨港綜合性研發中心建設項目、高集成度模擬前端及數模混合產品研發及產業化項目、測試中心建設項目、補充流動資金。

本次向特定對象發行股票采取詢價發行方式,本次向特定對象發行的定價基準日為發行期首日。本次發行價格不低于定價基準日前20個交易日公司股票交易均價的80%。最終發行價格在本次向特定對象發行申請獲得中國證監會的注冊文件后,按照相關法律、法規的規定和監管部門的要求,根據詢價結果由董事會根據股東大會的授權與保薦機構(主承銷商)協商確定,但不低于前述發行底價。

本次發行的股票數量按照募集資金總額除以發行價格確定,同時本次發行股票數量不超過本次向特定對象發行前公司總股本的30%,即本次發行不超過36,058,643股(含本數),最終發行數量上限以中國證監會同意注冊的發行數量上限為準。

本次發行對象為不超過35名,最終發行對象將在本次發行經上海證券交易所審核通過并經中國證監會同意注冊后,由公司董事會根據詢價結果,與保薦機構(主承銷商)協商確定。本次發行尚未確定發行對象,因而無法確定發行對象與公司的關系。

本次發行前,公司無實際控制人,公司第一大股東為華芯創投,持有公司股份數為2,211.40萬股,占發行前總股本的18.40%。本次向特定對象發行股票上限為36,058,643股(含本數),本次發行完成后,公司仍無實際控制人。因此,本次發行不會導致公司的控制權發生變化。

2023年6月10日,思瑞浦披露發行股份及支付現金購買資產并募集配套資金預案。預案顯示,思瑞浦擬通過發行股份及支付現金的方式向楊小華、白青剛、艾育林創芯發展、創芯科技等17名交易對方收購創芯微95.6587%股份,并募集配套資金。

發行股份購買資產方面,本次交易發行股份的交易對方為楊小華、白青剛、創芯發展等交易對方。本次發行價格為182.76元/股,不低于定價基準日前20個交易日公司股票交易均價的80%。本次發行股份購買資產最終的股份發行數量以經上市公司股東大會審議通過,經上交所審核通過并經中國證監會予以注冊的發行數量為上限。

募集配套資金方面,思瑞浦擬向不超過35名特定投資者發行股票募集配套資金。本次向特定對象發行股份募集配套資金采取詢價發行方式,具體發行價格將在本次發行股份募集配套資金經上交所審核通過并經中國證監會予以注冊后,由上市公司董事會根據股東大會授權,按照相關法律、行政法規及規范性文件的規定,并根據詢價情況,與本次發行的獨立財務顧問(主承銷商)協商確定。

本次募集配套資金總額不超過本次交易中以發行股份方式購買資產的交易價格的100%,配套募集資金發行股份數量不超過本次交易前上市公司總股本的30%。最終發行數量將在本次重組經上交所審核通過并經中國證監會予以注冊后,按照《發行注冊管理辦法》等的相關規定,根據詢價結果最終確定。

本次募集配套資金擬用于支付本次交易的現金對價、支付本次交易的中介機構費用、交易稅費等費用、補充上市公司流動資金以及標的公司項目建設等,募集配套資金具體用途及金額將在重組報告書中予以披露。其中,用于補充上市公司和標的公司流動資金、償還債務的比例不超過擬購買資產交易價格的25%或不超過募集配套資金總額的50%。

鑒于標的資產的審計、評估工作尚未完成,本次交易暫未簽訂明確的業績補償協議。

《電鰻快報》

熱門

相關新聞