2023-04-27 14:48 | 來源:國際金融報 | 作者:俠名 | [資訊] 字號變大| 字號變小

?“炒停售”背后,是監管近期向保司進行的窗口指導,要求壽險公司新開發的產品,定價利率從3.5%降到3.0%。而定價利率直接影響著保險產品的價格和收益。多名保險代理人向記...

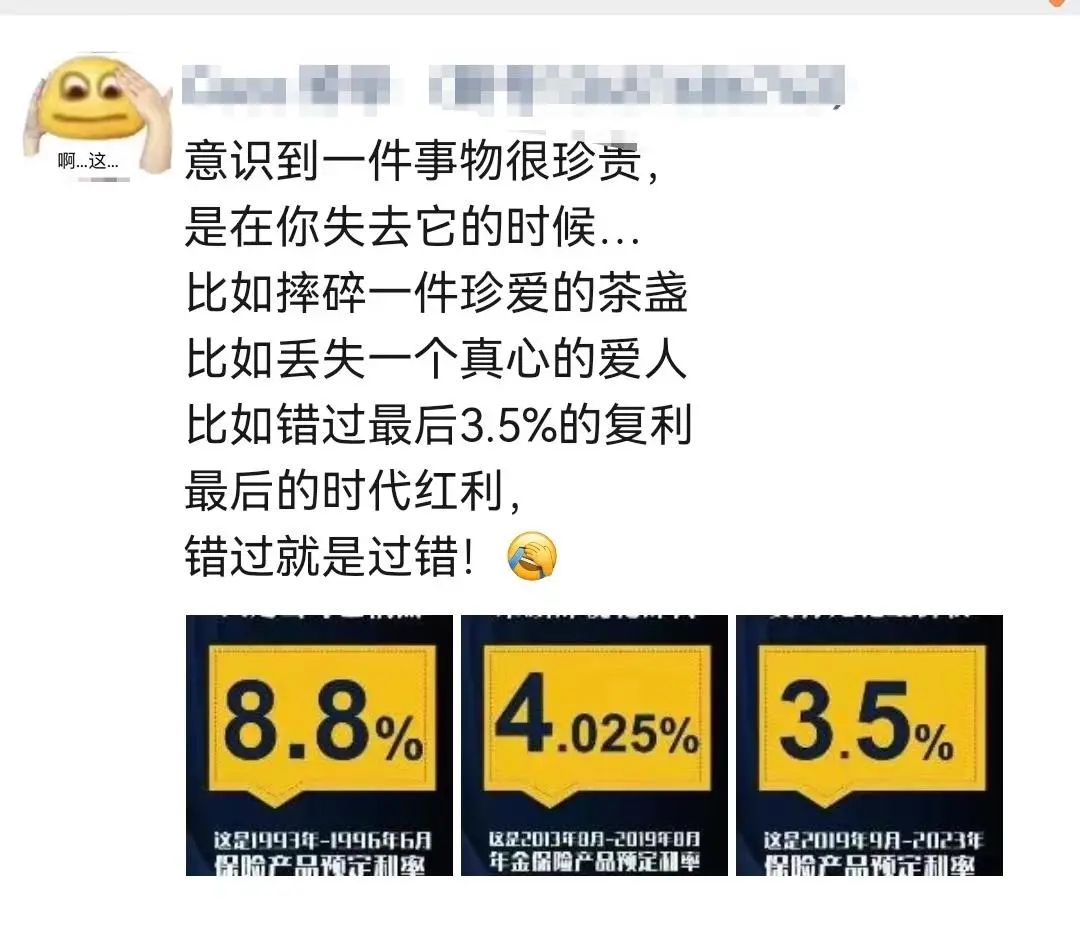

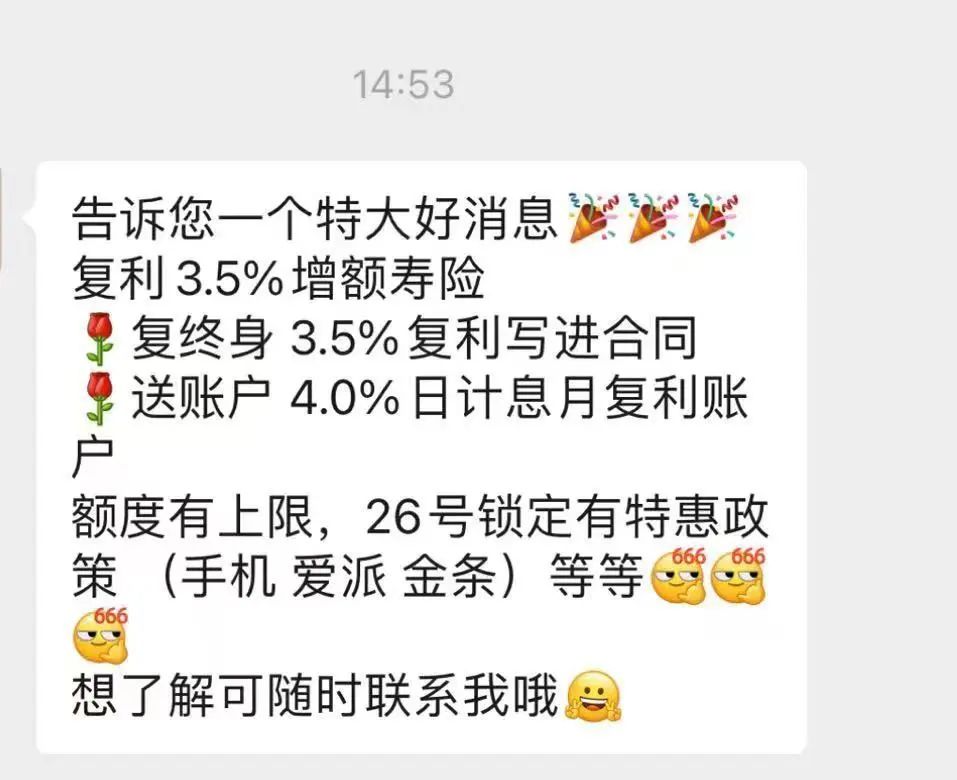

“錯過最后3.5%的復利,最后的時代紅利,錯過就是過錯!”“增額壽100萬本金,3.5%和3.0%:10年少賺7萬,30年少賺38萬,50年后差120萬。抓住最后窗口期,抓緊投保吧!”……

近日,記者注意到,增額終身壽、年金險等儲蓄型保險產品又迎來一波“炒停潮”,保險代理人和經紀人紛紛在微信群、微信朋友圈、小紅書、抖音等平臺發布預定利率3.5%的產品宣傳信息,并頻頻發出喜報,甚至有主管無奈勸說:“希望大家不要晚上擠兌投保,產品還沒猝死,我先猝死了!”

“炒停售”背后,是監管近期向保司進行的窗口指導,要求壽險公司新開發的產品,定價利率從3.5%降到3.0%。而定價利率直接影響著保險產品的價格和收益。多名保險代理人向記者透露,目前已有多款該類產品陸續下架、停售,6月將全面下架。

如何理解定價利率?其下調將產生哪些影響?

定價利率從3.5%降至3.0%

事實上,今年3月末,監管就組織了保險行業協會以及23家人身險公司于三地召開座談會。其中一個調研重點就是:降低責任準備金評估利率對公司和行業的影響以及對降低負債成本、提高負債質量的意見和建議。這被業內視為降低定價利率的信號。

不到一個月后,監管再次發出窗口指導信號,要求下調壽險新開發產品定價利率,足以反映出監管層對利差損風險的高度擔憂。

多名精算師在接受記者采訪時表示,定價利率和預定利率基本是一個意思,只是叫法不同,可能定價利率更口頭化,更方便大眾理解。

預定利率是指壽險公司在產品定價時,根據公司對未來資金運營收益率的預測而為保單假設的每年收益率。通俗理解就是,保險公司給消費者的“投資回報率”,主要是參照銀行存款利率和預期投資收益率來設置的。如果不考慮任何費用成本,消費者實際到手的年化回報率就等于保險產品的預定利率,但由于保單的經營一定有費用成本,消費者實際到手的回報率一定會低于保險產品的預定利率。

此外,壽險產品責任準備金評估利率與壽險產品預定利率兩者雖概念不同,但評估利率的下降對預定利率具有指導作用。根據原保監會規定,保險公司開發普通型人身保險,其預定利率不高于評估利率上限的產品,僅需備案即可,一旦高于評估利率上限,則必須經過監管部門審批。

新產品價格或上調

壽險預定利率與產品定價息息相關,預定利率越低,產品價格相對越貴。

東吳證券(7.140,0.06,0.85%)非銀團隊分別計算了當預定利率從3.5%下調到3.25%、3.0%和2.75%的影響,發現預定利率越低,毛保費上漲幅度越大。經測算,當預定利率從3.5%下調到3.0%后,年金險、終身壽險、定期壽險、兩全險和健康險對應毛保費漲幅分別為18.4%、19.5%、3.5%、7.5%和16.4%。

據北美精算師、精算視覺主理人Alex介紹,壽險新產品定價利率全面下調,具體包括普通型人身險產品不接受3.5%的定價利率;分紅險和萬能險不接受3.0%的定價利率。后者預定利率上限可能將直接調降為2.5%,對于前者,監管部門目前并沒有明確規定可使用的預定利率上限是3.25%、3.0%還是2.75%。但業內普遍預計,這次普通型人身險產品預定利率至少會降到3.0%,而對于一些過往投資收益表現不好、風險評級較差的公司,預定利率上限則有可能直接降至2.75%。

Alex預計,新的儲蓄險產品年化收益率至少會下降0.5個百分點,其他保障類產品也會因為預定利率的下降導致保費價格的提升。“雖然目前監管部門還未發文停售所有3.5%定價利率的產品,但調降市場所有產品的預定利率將是不久之后會落地的事情”。

預定利率下調是趨勢

實際上,我國保險歷史上不止一次下調人身險預定利率。在業內人士看來,此次下調也可能不會是最后一次,預定利率下調將是大趨勢。

1999年,原保監會下發緊急通知,規定保險公司不得再新簽發預定利率超過年復利2.5%的壽險保單,且合同不得附加利差返還條款。彼時,一年期銀行存款利率從1993年的10.98%逐步下降到1999年的2.25%,而緊急通知下發前保單預定利率平均在8%左右。

2013年,原保監會實行人身險費率政策調整,不再執行2.5%的上限限制。到2019年,“182號文”發布,銀保監會調整年金險預定利率上限為3.5%。再到今年,窗口指導再次下調預定利率上限。

北美精算師包虹劍告訴《國際金融報》記者,低利率時代,監管不希望行業再出現此前的大規模利差損情況,所以要進行干涉,這對行業來說并不是壞事。經營好、效益好的公司仍然能脫穎而出,甚至可以給到消費者更好的收益,分紅險是典型。

“若未來行業預定利率下降,影響短空長多。”東吳證券非銀團隊認為,從短期來看,引導降低負債成本將大幅刺激產品銷售,尤其是普通型養老年金及10年以上的普通型長期年金,老產品停售炒作難以避免。中期來看,預定利率跟隨評估利率下行,保險公司分紅險占比提升,傳統險業務占比下降,雖然儲蓄型業務吸引力略有下降,但分紅險占比提升有望緩解人身險公司剛性負債成本壓力。長期來看,有望引導人身險公司降低負債成本。

包虹劍建議,對于喜歡追求確定收益的消費者,現在購買3.5%預定利率的非分紅險產品是很好的機會。但對于想長期分享公司經營成果的消費者,可選擇的空間還有很多,“還是要看產品是否適合自己”。

《電鰻快報》

熱門

相關新聞